Come ogni attività economica anche il trading online in Italia non sfugge all’imposizione fiscale. Chi opera sui mercati finanziari talvolta ignora che l’attività di compravendita è soggetta a tassazione, finendo nell’illecito senza saperlo. Ma la legge non ammette ignoranza.

L’argomento tasse sul trading online è ancor più delicato se scegli di investire sui mercati attraverso le piattaforme di broker stranieri. Sono più economici degli intermediari italiani, ma in materia di fisco non possono venirti in aiuto (c’è una buona soluzione, però).

Hai deciso di iniziare a fare trading o più in generale di investire online? Esistono delle tasse da pagare. I problemi principali quando si parla di imposte sul trading sono due:

- quante tasse si pagano;

- come si versano le imposte.

Risponderemo a entrambe le domande, andando anche a scoprire come funziona la tassazione negli altri Paesi nel mondo (esistono paradisi fiscali per i trader?) e come pagare meno tasse sul trading online legalmente.

Tasse sul trading online in Italia

In Italia la disciplina fiscale su trading e investimenti finanziari impone una tassazione sia per le persone giuridiche che fisiche. Il Testo Unico delle Imposte sui Redditi (TUIR), in particolare, stabilisce un’imposta sostitutiva pari al 26% sui profitti da investimento (redditi diversi di natura finanziaria).

Lo Stato, quindi, applica come base imponibile solo le eventuali plusvalenze generate dagli investimenti, che si verificano quando:

- il trader vende uno strumento finanziario a un prezzo più alto di quello di acquisto;

- l’investitore incassa dei dividendi per il possesso di azioni o ETF.

A questo si aggiunge anche l’imposta di bollo sul deposito titoli o sui conti deposito, che vengono però riscosse dagli istituti bancari (hanno poco a che fare con il trading online).

Il calcolo delle tasse avviene una volta l’anno al termine dell’anno fiscale, oppure al momento dell’incasso della plusvalenza se l’intermediario funge da sostituto d’imposta. Vedremo nel dettaglio i due regimi fiscali in vigore per il pagamento delle imposte sul trading online.

Le tasse sul trading si calcolano inoltre solo sul profitto al netto delle perdite, secondo un meccanismo chiamato compensazione delle minusvalenze. Infatti se durante l’anno realizzi 1.000€ di profitto con un investimento e -600€ di perdita con un altro investimento non pagherai le imposte su 1.000€ (il tuo profitto), ma solo su 400€ (profitto-perdite).

In caso di conto in perdita, invece, trader e investitori non sono tenuti a versare alcuna tassa sulla propria attività di borsa.

Le tasse sul trading si applicano sulla maggior parte degli strumenti negoziabili sui mercati, come per esempio:

- azioni e obbligazioni societarie;

- oro, argento e materie prime;

- fondi e ETF;

- CFD e derivati;

- Bitcoin e criptovalute.

Per chi invece acquista Titoli di Stato italiani (BTP) o europei la tassazione è agevolata a un più conveniente 12,5%. Questo incentivo serve a invogliare i risparmiatori a investire i risparmi in strumenti a basso rischio che offrano liquidità alle casse del Paese.

In Italia broker e banche NON sono tenuti a chiederti di pagare una tassa per sbloccare fondi o cose del genere. Gli intermediari italiani procedono in automatico, quelli stranieri non sono autorizzati. Attento a chi ti chiede di versare una somma per ragioni fiscali: potrebbe essere una truffa di trading online.

Tassazione trading nel mondo

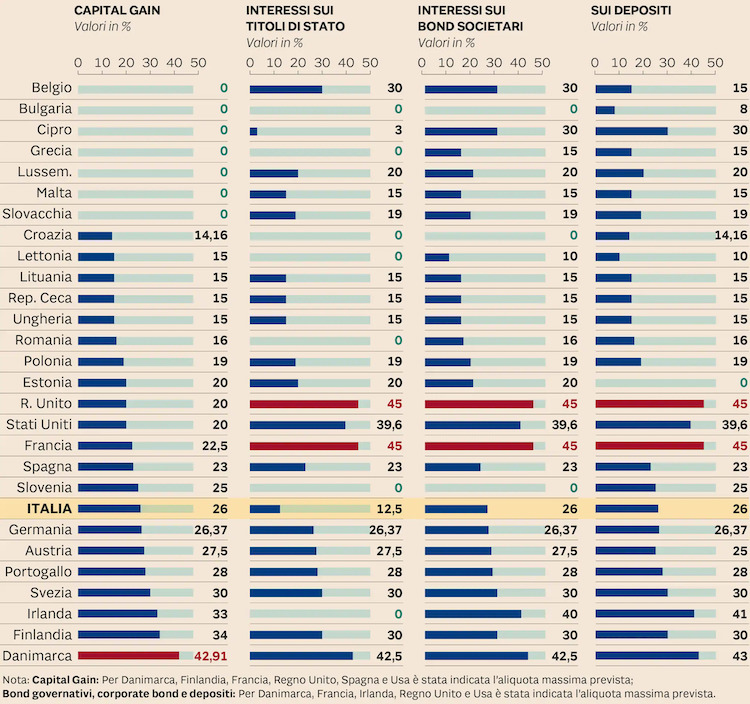

Quanto pesa la pressione fiscale sul trading in Italia? Per comprenderlo paragoniamo le aliquote applicate nel nostro Paese a quelle imposte nel resto del mondo.

Cominciamo dall’Europa. Come mostra la grafica de Il Sole 24 Ore, nel vecchio Continente l’Italia si colloca tutto sommato in una posizione intermedia grazie alla sua aliquota flat del 26% anche sui bond societari e l’agevolazione sui Titoli di Stato.

Nel resto del mondo, però, diversi Stati se la passano molto meglio. Quali sono i paesi ideali dove vivere per gli investitori? I trader guardano in particolare a nazioni come:

- Svizzera;

- Emirati Arabi;

- Malta.

Qui le imposte sul trading online, e in particolare sui capital gain (le plusvalenze da investimento) sono molto più vantaggiose, spesso anche pari a zero.

Nella tabella qui in basso puoi dare un’occhiata alle aliquote fiscali sul trading applicate dalle principali nazioni nel mondo. I dati, offerti da Pwc, distinguono tra regime fiscale societario e individuale.

Con CIT si intende il regime fiscale standard per le società (le plusvalenze finanziarie concorrono a formare l’imponibile insieme al fatturato), mentre PIT indica l’imposta sulla persona fisica.

| Nazione | Imposta plusvalenze societarie (%) | Imposta plusvalenze individuali (%) |

| Albania | 15 | 15 |

| Austria | 25 (CIT) | 27.5 |

| Bahrein | N / A | N / A |

| Barbados | N / A | N / A |

| Bielorussia | Residenti 18; non residenti 12 | 13 (PIT) |

| Belgio | 25 (eccetto le plusvalenze su azioni a determinate condizioni). | In generale esentati |

| Bermuda | N / A | N / A |

| Bolivia | 25 (CIT) | N / A |

| Bosnia ed Erzegovina | 10 (CIT) | 10 (PIT) |

| Brasile | 34 per le persone giuridiche | 22.5 |

| Bulgaria | 10 (CIT) | 10 |

| Isole Cayman | N / A | N / A |

| Cina | 25 (CIT) | 20 |

| Costa Rica | 15 | 15 |

| Cipro | 20 | 20 |

| Repubblica Ceca | 19 (CIT) | 15 (PIT) |

| El Salvador | 10 | 10 |

| Estonia | N / A | 20 (PIT) |

| Fiji | 10 | 10 |

| Francia | 33,33 (CIT) | 30 (34 per lavoratori ad alto reddito) |

| Germania | Soggette alla normale aliquota dell’imposta sulle società | 26,37 |

| Gibilterra | N / A | N / A |

| Grecia | 24 (CIT) | 15 |

| Guernsey | N / A | N / A |

| Honduras | 10 | 10 |

| Hong Kong | N / A | N / A |

| Ungheria | 9 (CIT) | 15 (PIT) |

| Islanda | 20 (CIT) | 22 |

| Irlanda | 33 | 33 |

| Isola di Man | N / A | N / A |

| Italia | 24 (CIT) | 26 o 12,5 (Titoli di Stato) |

| Costa d’Avorio | 25 (CIT) | N / A |

| Jamaica | N / A | N / A |

| Jersey | N / A | N / A |

| Kenya | 5 | 5 |

| Kuwait | 15 (CIT) | N / A |

| Laos | N / A | N / A |

| Lettonia | 20 (CIT) | 20 |

| Libia | 24 (CIT) | 13 (PIT) |

| Lituania | 15 (CIT) | 20 |

| Lussemburgo | 24,94 (CIT) | 42 (PIT) |

| Macao | Normale aliquota d’imposta complementare | N / A |

| Mauritius | N / A | N / A |

| Moldavia | 12 (CIT) | 12 (calcolato sul 50% della plusvalenza) |

| Marocco | 31 (CIT) | 20 |

| Namibia | N / A | N / A |

| Paesi Bassi | 25 (CIT). Le plusvalenze sulle partecipazioni qualificate sono esentasse | N / A |

| Nuova Zelanda | Tassate come dividendi sulla distribuzione agli azionisti, salvo alcune eccezioni. | N / A |

| Norvegia | 22 (CIT) | 22 (PIT) |

| Oman | I guadagni sulle vendite di titoli quotati sul mercato di Muscat sono esentasse. Gli utili su trasferimenti di altre attività sono imponibili come reddito ordinario. | N / A |

| Polonia | 19 (CIT) | 19 |

| Qatar | 10 (CIT) | N / A |

| Romania | 16 (CIT) | 10 (PIT) |

| Russia | 20 (CIT) | Residenti 13, non residenti 30 |

| Saint Lucia | N / A | N / A |

| Arabia Saudita | 20 | N / A |

| Serbia | 15 | 15 |

| Singapore | N / A | N / A |

| Slovacchia | 21 (CIT) | 19 |

| Slovenia | 19 (CIT) | 27.5 |

| Spagna | 25 | Residenti: 23; Non residenti: 19 |

| Swaziland | N / A | N / A |

| Svizzera | 11,9-21,6 a seconda dell’ubicazione della società in Svizzera. | Beni mobili: esenti; beni immobili: esenti dall’imposta federale e l’aliquota d’imposta cantonale varia da cantone a cantone |

| Taiwan | 20 (CIT) | Residenti: 40; Non residenti:18 |

| Thailandia | 20 (CIT) | 35 (PIT) |

| Trinidad e Tobago | N / A | N / A |

| Emirati Arabi Uniti | N / A | N / A |

Come puoi vedere, sono diversi i paradisi fiscali per i trader nel mondo. Paesi come Emirati Arabi, Bahrein, Barbados, Bermuda, Trinidad e Tobago, Saint Lucia, Singapore, Svizzera, Gibilterra, Isole Cayman, Jamaica, Laos e Hong Kong non applicano imposte sul capital gain da investimenti.

Come si pagano le tasse sul trading online?

In Italia esistono due modalità per versare le tasse sui propri investimenti. Lo Stato permette all’investitore di adottare a piacere uno dei seguenti regimi fiscali:

- Regime amministrato;

- Regime dichiarativo.

Analizziamoli singolarmente.

Regime fiscale amministrato

Il regime amministrato è quello più semplice da applicare perché non richiede alcun impegno o quasi al trader. Saranno infatti la banca, il broker o l’intermediario a occuparsi di tutto, svolgendo il ruolo di sostituto d’imposta.

Questo offre vantaggi indiscutibili in termini di risparmio di tempo, denaro (non serve un commercialista) e di eventuali errori di compilazione in sede di dichiarazione dei redditi.

Un regime fiscale amministrativo, però, si può applicare solo con banche, broker o intermediari italiani, come ad esempio:

- Directa;

- Widiba;

- Fineco;

- altre banche per il trading online;

- Poste Italiane;

- Moneyfarm e SIM.

Molti di questi intermediari, specialmente gli istituti bancari, richiedono commissioni piuttosto salate per la negoziazione di azioni e altri strumenti. Spesso, quindi, si preferisce spostare l’attenzione su broker internazionali regolamentati, che però non fanno da sostituto d’imposta.

Un altro problema del regime amministrato è che spesso si rischia di non pagare le tasse effetivamente dovute sui propri profitti di trading, ma di più.

Le imposte, infatti, vengono scalate subito sul profitto e non alla fine dell’anno fiscale. Se per esempio generi un profitto di 50€ e una perdita di 50€ successivamente pagherai subito il 26% sui 50 euro guadagnati anche se successivamente sei tornato in pareggio.

L’intermediario terrà comunque conto di questo avanzo, scalandolo dai tuoi investimenti futuri. In ogni caso dovrai pagare per plusvalenze di fatto non generate.

Regime fiscale dichiarativo

Il regime fiscale dichiarativo invece prevede che sia il trader o l’investitore ad occuparsi di pagare le imposte. La persona, in particolare, deve provvedere a inserire in dichiarazione dei redditi eventuali profitti e perdite registrate durante l’anno fiscale.

Qui c’è il rischio di commettere qualche errore o comunque il problema di dover spendere tempo (e magari denaro) per compilare la dichiarazione dei redditi per il trading.

Il vantaggio, però, è quello di poter pagare le imposte effettive e una volta l’anno, quindi possedere più capitale nell’arco di tempo. Inoltre è possibile investire sui mercati finanziari con broker online esteri più vantaggiosi (eToro o Plus500 per esempio).

Se scegli un broker straniero ricorda che devi comunque dichiarare il tuo conto di trading all’estero in sede di dichiarazione dei redditi, anche in assenza di plusvalenze.

Scegliere il regime dichiarativo per pagare le tasse sul trading online può essere veramente complicato. Inoltre non tutti i commercialisti sono specializzati in materia.

Per ovviare al problema puoi scegliere un broker come DEGIRO, che mette a disposizione già un modello precompilato per pagare le tasse sul trading online, oppure scegliere professionisti come quelli di dichiarativo.com specializzati nell’assistenza ai trader in regime fiscale dichiarativo.

Ogni investimento comporta dei rischi. Investire può essere remunerante, ma non è mai privo di rischi, e potresti perdere una parte o tutto il tuo deposito.

Come non pagare le tasse sul trading

Non vuoi pagare le tasse sul trading? Per prima cosa sappi che non è per nulla semplice. Non puoi evitare le imposte sui profitti finanziari, anche se si tratta di piccole somme. Tuttavia hai due soluzioni percorribili, una estrema e una per mitigare l’impatto fiscale.

La prima e più drastica soluzione per non pagare le imposte sul trading è trasferirsi in uno dei paradisi fiscali per investitori. Dubai, Hong Kong, Nuova Zelanda, Malesia e Singapore sono alcuni degli stati che non applicano tasse sul capital gain.

Intendi trasferirti in Svizzera per non pagare le imposte sul trading? La legge elvetica esula dal pagamento delle imposte sui proventi finanziari solo se non risulti un trader professionista, cioè non presenti almeno due dei seguenti requisiti:

- Conservi i titoli almeno 6 mesi prima di venderli;

- Il volume delle transazioni (acquisto e vendita) non supera 5 volte il valore totale dei tuoi titoli all’inizio di un anno fiscale;

- Le plusvalenze generate dalla negoziazione di titoli non rappresentano giù del 50% del tuo reddito netto;

- Utilizzi i tuoi beni per finanziare l’acquisto di titoli;

- Investi utilizzando derivati.

Verifica di non risultare un trader professionista prima di spostarti in Svizzera per godere dei benefici fiscali.

Il secondo metodo per pagare meno tasse sul trading online consiste nel scegliere il regime fiscale più adatto a te. Se sei abituato a effettuare diverse transazioni all’anno conviene adottare un regime dichiarativo. In questo modo puoi scegliere un broker online straniero (più economico), pagare meno commissioni e compensare il costo del commercialista con i risparmi accumulati durante l’anno.

Se invece hai un capitale ridotto oppure effettui 2-3 operazioni all’anno, allora il regime fiscale amministrato ti permette di non pagare le spese per il commercialista (anche a costo di spendere commissioni un po’ più alte).

Io abito in Belgio e tutti i siti dicono che non ci sono tasse sul capital gain (quindi Forex trading). É vero?

Spiegazioni chiare. Ma resta una domanda. Se un trading italiano versa ad un operatore di Londra € 10.000,00 per iniziare l’attività di trading on line e mettiamo che abbia una plusvalenza di 5.000,00. Se chiede di prelevare 15.000,00 deve pagare la tassa del 26% anche sul capitale da lui investito di 10.000,00 €, oltre ovviamente al 26% su 5.000,00 di plusvalenza?

Io opero su etoro copiando un trader professionista, come mi conviene eseguire la dichiarazione del conto e toro?

buongiorno,

devo chiudere un conto fatto con Metatrader 4. Ho versato 9.000 euro e ad oggi ho raggiunto 20.000. Il broker non vuole sbloccarmi la piattaforma se non verso il 26% calcolato però sui 20.000 e non solo sul profitto quindi mi chiede 5.200 euro di tasse altrimenti non restituisce i soldi. A me non sembra corretta l’applicazione del 26% e poi mi devo fidare che lui paga le tasse per me? Cosa devo richiedergli documenti ecc.?

Ho la stessa situazione in Mt4 però’ mi chiedono tasse solo sul profitto e versate prima altrimenti non sbloccano il conto

Ciao Gida, anche a me chiedono la stessa cosa. Mi sai dire se alla fine hai risolto? Il fatto che mi chiedono di pagare le tasse prima non vorrei che mi creasse poi problemi in futuro.

Ciao Salvatore, secondo le esperienze raccolte, quella di chiedere le tasse in anticipo prima di prelevare è una strategia di alcuni broker truffaldini. La responsabilità delle tasse è personale o, nel caso il broker faccia da sostituto d’imposta, andrebbero prelevate a monte dai guadagni. Insomma, mai versare altri soldi per pagare fantomatiche tasse.

Buon giorno Rossella anche a me succede la stessa cosa anche x me non è giusto le tasse le vorrei pagare in Italia mi sai dire come è andata grazie

Buonasera, c’e’ qualcuno che dopo avere pagato le tasse, ha avuto il capitale? io ho un broker che lavora in inghilterra. Mi ha chiesto di pagare le tasse, senno il capitale resta congelato..

Ho un conto trading in Fineco,ho scelto il sistema dichiarativo,non sono residente in Italia,sono un Aire.Volevo sapere se devo pagare le tasse.

Buongiorno ho fatto trading con metal trading 4 ha investito i miei risparmi risparmi , tra alti e bassi ora sono in positivo però mi chiedono di pagare le loro commissioni , purtroppo non ho più soldi ma solo debiti , devo dichiarare i versamenti fatti anche se tuttora non ho mai riscosso niente , quindi ritengo che siano solo perdite .

Buonasera volevo sapere se è vero che devo pagare le tasse per poter prendere il profitto di 6000€ mi a chiesto 925€ per tutto l’anno grazie

Ho un conto di 82400 sulla mt5 di cui circa 60000 di profitto ma non riesco ad avere i miei soldi in quanto l’intermediario mi ha bloccato il conto dicendomi che se non verso le tasse pari a 11365 non posso ritirare il capitale

Ho un conto su MT5 per 57801,00 dollari mi hanno bloccato l’account e non riesco a prelevare i miei fondi perché l’intermediario mi ha detto che bisogna pagare tasse per il 20% dei fondi totali.

sarei molto contento di chiarire questa situazione anche xke vanno dichiarate nella denuncia dei redditi e pagare in Italia le tasse

Ho anch’ io la stessa situazione su Mt4 … possiamo sentirci e scambiarci soluzioni? Grazie

Anche a me chiedono di pagare una polizza x sbloccare il capitale in lituania pero’ credo sia una truffa

Non capito se le tasse li devo pagare io , ho se trattengono dal capitale

Buongiorno

anche me per me la situazione è la stessa: ho un capitale su una piattaforma Uk e se non pago il capital gain tax pari al 13% su quanto guadagnato mi tengono bloccato il conto….è corretto?

Come ci dobbiamo regolare? Non ottengo risposte.. ho preso informazioni , ma niente… che fare?

Non trovo anch’ io risposte.. ci contattiamo e ci scambiamo soluzioni comuni?

Io ho un totale di 17.000 usdt nella piattaforma Acdx e mi chiedono di pagare il 20% in tasse ma non possono dedurle direttamente dal mio totale. Dicono che devo acquistare altri 3000 usdt per pagare queste tasse maè normale? I 17000 dollari sono ancora nella piattaforma quindi non so dove andare cercare i 3000 di tasse se non posso prima ritirare i fondi!

Anche io per cambiare 9000 mila guadaniati in bitcoin mi hanno chiesto 900 cento euro di cauzione e adesso per ritirare i miei soldi mi dicono che prima devo pagare anche le tasse di 10 per cento non so cosa devo fare secondo voi e unu truffa.

Ciao Dan. Le richieste che hai descritto fanno pensare a una truffa. Eventuali tasse da pagare sono di tua responsabilità e pochissimi broker possono pagarle per conto tuo. Come si chiama il servizio che usi? Hai verificato sul sito delle CONSOB se è autorizzato?

Anche io ho un conto metatraider4 e quando voglio prelevare mi hanno detto di pagare 10 per cento del guadagni se non mi bloccano il conto questi quio si trovano in inhelterra .

A me una società x mi ha clonato la mail ed agivano a mia insaputa da Vilnius ma in area off shore .in pratica era un accademia. Allora non facciano promesse oltre il dovuto se è accademia deve restare accademia .

Non so che devo fare . Loro anno detto prima pagare , e poi noi ti restitua il dovuto

Buongiorno, le tasse si pagana con la dichiarazione dei redditi. ATTENZIONE – I broker che chiedono delle somme in anticipo sono quasi sempre delle truffe!

Salve anche io ho dei soldi Fermina Londra e x sbloccarli mi chiedono in anticipo il 10% sennò nn mi sbloccano i soldi, posso sapere se è una truffa?

Oh fatto dei profitti con cryptohold.com, adesso mi chiedono di pagare in anticipo le tasse, altrimenti non posso ritirare. Ma non possono trattenerle dal capitale?

Salve Roberto. Il suo pensiero è estremamente sensato e logico. Di solito questa è una tecnica usata dai broker truffa. Le consiglio di rivolgersi alla polizia prima che spariscano del tutto. Il trading è una pratica sicura ma bisogna rivolgersi SOLO a broker autorizzati e affidabili. Per questo Finaria lavora ogni giorno per offrirvi recensioni e approfondimenti sulle piattaforme migliori del web.

Salve, L’anno scorso avevo un conto di daily trading di CFD con la leva finanziaria x5 sulla piattaforma di Colmex Pro purtroppo con la perdita.

Ancora non ho potuto dichiarare questo conto con la mia commercialista perché le cifre sono alte essendo che è un CFD account e la commercialista non vuole a dichiarare con queste cifre alte.

sapete come posso calcolare ad avere le cifre corrette senza la leva?

oppure se mi potete spiegare come dichiarare un conto CFD.

Liquidityx è un broker afidabile?

Anche io ho lo stesso problema su mt5 non posso prelevare se prima non pago le tasse. Mi chiedono di versare il 20% ma in Italia abbiamo il 26%, tra l’altro loro non possono trattenere le tasse dovute dal conto….

Anche io ho lo stesso problema in mt5 mi chiedono di pagare 15000 euro su un profitto di 72000 ho paura che sia una truffa

Qualcuno ha già pagato la tassa e dopo ha potuto prelevare? Grazie a chi mi risponde

Anche io ho lo stesso problema il broker pretende il 10% in anticipo io gli ho detto che non posso anticiparli. Gli ho chiesto di trattenerlo dal totale ma mi ha detto che nel regno unito si fa così. Volevo sapere se è vero .Mi ha anche minacciato di bloccarmi tutti i conti .

Buongiorno. Ho versato 8.500 a luglio 2023 e ad oggi ho raggiunto 25.000 . Fin ora non ho fatto nessun prelievo. Adesso quando ho chiesto di prelevare una parte del guadagno il Broker mi chiede prima un versamento di 26% calcolato sul guadagno e poi avrò la possibilità di prelevare anche tutto il capitale. Versamento lo dovrei fare entro il fine del mese di novembre altrimenti il conto mi sarà bloccato.

Mi devo fidare che lui paga le tasse per me?

Cosa devo richiedergli documenti ecc?

Qualcuno ha mai pagato in anticipo è dopo ha avuto il capitale? Grazie

Anch’io ho lo stesso problema: ho chiesto di ritirare il guadagno e mi chiedono addirittura prima di versare il 28%, dicendo che nel Regno Unito funziona così, altrimenti non possono sbloccare il conto. Ho già risposto documentando che le imposte le dobbiamo pagare in Italia con la dichiarazione…… e al limite se facessero da sostituto d’imposta dovrebbero trattenerli sull’importo, ma nulla. Cosa si può fare? Questi non sono in Italia! Ringrazio chi risponderà.