Sono sempre di più gli investitori che si affidano a strumenti innovativi per investire con rischi relativamente minori, tra questi strumenti finanziari ci sono gli ETF (Exchange Traded Fund). Se sei interessato ad operare investimenti diversificati per settore, in questa guida completa puoi trovare i migliori ETF sempre aggiornati dai nostri esperti e divisi per tematica.

Gli ETF sono diventati in pochi anni dei veri e propri “must have” per investitori e risparmiatori, rendendo gli investimenti più semplici e profittevoli in un colpo solo.

Di seguito avrai a disposizione i dati e gli approfondimenti su alcuni dei più interessanti settori per investire negli ETF 2023, anche in base agli ultimi avvenimenti.

Troverai ETF legati a settori industriali ed alle principali nazioni del globo, tra queste anche la Russia e gli ETF Cina, tra i più discussi in previsione dei prossimi anni.

Se, invece, non hai mai sentito parlare di ETF, ma hai compreso la loro reale potenzialità sul mercato, troverai una spiegazione esaustiva su cosa sono e come scegliere quelli più adatti alle tue strategie ed ai tuoi obiettivi di investimento.

| Miglior piattaforma per ETF | XTB.com |

| Miglior broker alternativo per ETF | Freedom 24 |

| Miglior ETF per profitto nel 2023 | Lyxor Commodities Refinitiv/CoreCommodity (+38,92%) |

Inoltre, non mancheranno approfondimenti e consigli su quale piattaforma utilizzare per operare a seconda dei metodi perseguiti, è risaputo che per operare investimenti consapevoli, la prima importante scelta da compiere è proprio quella relativa alla piattaforma.

I nostri esperti ti consigliano Capital.com: uno dei broker CFD migliori al mondo, completi e performanti con un layout semplice ed intuitivo anche per i neofiti.

Puoi aprire subito un conto per fare trading sui migliori ETF, seguendo i pratici passaggi elencati di seguito:

- Registrati su XTB;

- Deposita il denaro sul tuo account;

- Cerca gli ETF tra gli asset disponibili;

- Seleziona la strategia e opera il tuo investimento.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF – Top Piattaforme

7

Metodi di pagamento

Caratteristiche

Assistenza clienti

Classificazione

App mobile

Commissioni fisse per operazioni

Spese conto

- Nessun Deposito Minimo

- Conto Demo da €100.000

- Un'Azione Gratuita ad Ogni Nuovo Cliente

76% di utenti perdono denaro con questo provider facendo trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.

Info conto

Commissioni per operazione

- Social Trading

- MetaTrader 4 e 5

- Servizio Clienti in Tempo Reale

71% di utenti perdono denaro usando questo provider per fare trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.

Info conto

Commissioni per operazione

- Ampia scelta di assets

- Conto Demo da $100.000 e Copy Trading

- Acquisto Reale di Criptovalute

Il 76% dei conti degli investitori al dettaglio perde denaro.

Info conto

Commissioni per operazione

- Oltre mille strategie di trading pronte a essere copiate

- Zero commissioni sulle Azioni

- Investi con MT 4 e TradingView

il 71% degli utenti perdono denaro usando questo provider per fare trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.

Info conto

Commissioni per operazione

- Autotrading con Capitalise.ai

- Diversi tipi di conto

- Commissioni CFD da $0,02

81% di utenti perdono denaro con questo provider facendo trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.

Info conto

Commissioni per operazione

- ETF senza Commissioni

- €50 Rimborso su Commissioni

- Oltre 80 Premi Internazionali

Investire comporta rischi. Puoi perdere una parte o tutto l'ammontare del tuo deposito. Ti consigliamo di investire solamente in prodotti finanziari che si adattano alle tue conoscenze ed esperienza

Info conto

Commissioni per operazione

- Copy Trading

- MetaTrader 4 e 5

- Conto Virtuale con carta Visa

74.48% di utenti perdono denaro con questo provider facendo trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.

Info conto

Commissioni per operazione

Migliori ETF – Comparazione Offerte

BROKER CONSIGLIATO

eToro

Visita OraIl 76% dei conti degli investitori al dettaglio perde denaro.......

XTB

Visita Ora76% di utenti perdono denaro con questo provider facendo trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.......

AvaTrade

Visita Ora71% di utenti perdono denaro usando questo provider per fare trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.......

Skilling

Visita Orail 71% degli utenti perdono denaro usando questo provider per fare trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.......

Pepperstone

Visita Ora81% di utenti perdono denaro con questo provider facendo trading di CFD. Per favore considera se puoi correre il rischio di perdere denaro.......

Migliori ETF: Cosa sono?

Prima di immergerci nella classifica aggiornata e completa sui migliori ETF da comprare oggi, è necessario e propedeutico fare un veloce excursus su cosa siano e come si caratterizzano i migliori ETF 2023.

Partendo dal termine inglese ETF: Exchange Traded Fund, possiamo comprendere subito la natura di questo strumento finanziario come un Fondo d’investimenti scambiato (o negoziato) in borsa.

Questi strumenti sono relativamente giovani e la loro ideazione risale solamente ai primi anni 90 negli Stati Uniti.

In Italia gli ETF sono stati introdotti nel 2000 e così anche altri stati hanno gradualmente inserito questa nuova tipologia di fondi tra gli asset negoziabili sulle diverse borse.

Ma cosa sono nel dettaglio e, soprattutto, come funzionano gli ETF?

Gli ETF sono strumenti finanziari che replicano un determinato indice di borsa.

Comprare un ETF significa acquistare una quota di tutte le azioni o assets replicati dall ETF e appartenenti all’indice di cui l’ETF copia l’andamento.

In questa definizione troviamo le principali caratteristiche distintive degli ETF:

- Replicano un insieme di asset e perciò diversificano la loro conformazione diminuendo il rischio associato al singolo titolo sul mercato;

- Sono gestiti passivamente dall’intelligenza artificiale e hanno costi minimi rispetto ad altri fondi d’investimento e altri strumenti finanziari simili.

In un solo strumento, perciò, si può investire anche ripetutamente e ottenere rendite mediamente maggiori di qualsiasi altra tipologia di investimento, a pari livello di rischio.

La diversificazione dei titoli in un portafoglio è d’altronde una delle principali accortezze degli investitori, gli ETF rendono questa diversificazione automatica e sempre aggiornata, in modo da permettere al fondo di performare sempre al massimo rispetto all’indice che viene replicato.

Come scegliere gli ETF da comprare

Conoscendo come si caratterizzano gli ETF, possiamo ora passare a comprendere come scegliere l’ETF migliore da comprare.

Gli investitori più esperti di questa tipologia di strumenti a gestione passiva competono nella creazione di un vero e proprio portafoglio ETF, attuando una strategia precisa che prende in considerazione le caratteristiche finanziarie dei fondi messi a disposizione dalle piattaforme.

Le caratteristiche distintive dei migliori ETF sono:

- Livello di Rischio: anche se gli ETF sono per loro natura accompagnati da una percentuale di rischio mediamente più bassa rispetto ad altri asset o strumenti finanziari di negoziazione, anche nella categoria ETF è possibile diversificare ulteriormente il livello di rischio connesso al fondo. Solitamente, i migliori ETF espongono chiaramente quelli che sono i livelli di rischio caratterizzante l’ETF stesso;

- Settore d’appartenenza: come abbiamo sottolineato in precedenza, ogni ETF replica un indice borsistico preciso, associato ad un settore specifico o appartenente ad un localizzazione geografica degli asset replicato nel fondo. Così possiamo distinguere le varie tipologie di ETF, come quelle espresso di seguito in questa guida ai migliori ETF 2023;

- Performance e Rendimento: ogni ETF segna delle performance di rendimento che permettono agli investitori di comprendere la salute e la solidità del fondo. Utilizzando parametri come il rendimento medio è possibile scegliere i migliori ETF anche in base alle performance registrate in un periodo temporale definito.

La scelta tra i migliori ETF è davvero variegata e può diventare totalmente soggettiva per l’investitore, il quale potrebbe essere interessato ad investire in ETF di un settore emergente senza esporsi ad eccessivi rischi, come nel caso degli ETF criptovalute, oppure scegliere un ETF rivolto ad un determinato mercato, come quello legato alle industrie della Cina.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

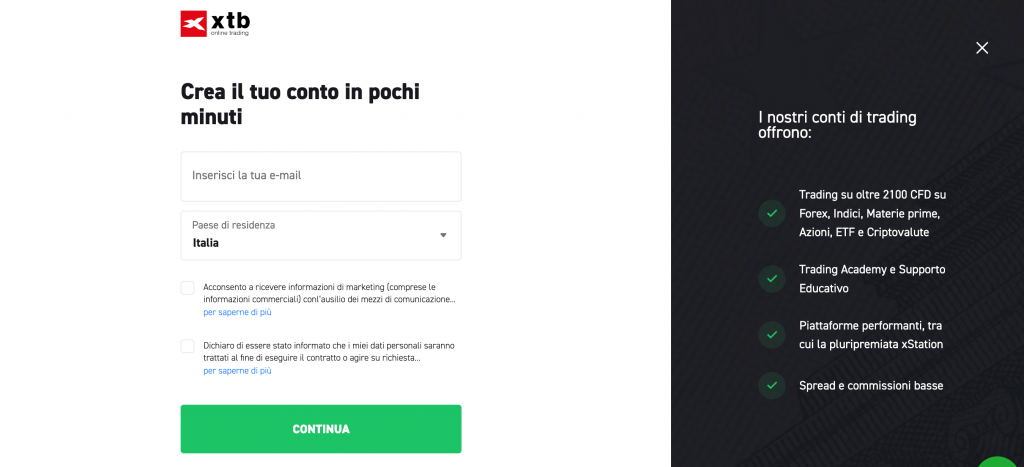

Comprare i migliori ETF 2023 – Tutorial Passo passo

Concludiamo la parte introduttiva all’investimento sui migliori ETF, analizzando le caratteristiche distintive di quella che è una delle migliori piattaforme per operare trading online in totale sicurezza: XTB.com

Questo broker gode di tutte le regolamentazioni per operare con traders italiani e offre i migliori strumenti per investire.

Su XTB ci sono anche alcuni dei migliori ETF inseriti in questa guida e perciò riteniamo opportuno mostrarti con un semplice tutorial passo passo come operare il trading su questi strumenti finanziari.

Puoi seguire i passi espressi di seguito ed accompagnati da immagini esemplificative, così da non commettere nemmeno il minimo errore nel creare, gratuitamente, il tuo conto di trading online per speculare sugli ETF.

Inizia raggiungendo XTB tramite il pulsante blu qui sotto, dopodiché, segui il tutorial qui sotto ed inizia ad investire al meglio.

- Apri un conto grazie al pulsante sottostante, aggiungi i tuoi dati personali e sarai pronto per investire in ETF:

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Completa con informazioni personali come nome, cognome, indirizzo e residenza. Si tratta delle tipiche informazioni necessarie per il completamento del protocollo KYC (Know Your Customer). Una volta completato, sarai indirizzato automaticamente alla piattaforma di trading di XTB.

- Cerca L’ETF che ti interessa ed effettua un ordine di trading, decidendo se sia meglio acquistare o vendere

Approfitta del conto demo gratuito messo a disposizione da XTB, il quale ti permette di operare tramite capitale virtuale, evitando di esporti ai rischi sistematici del trading CFD sui migliori ETF.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

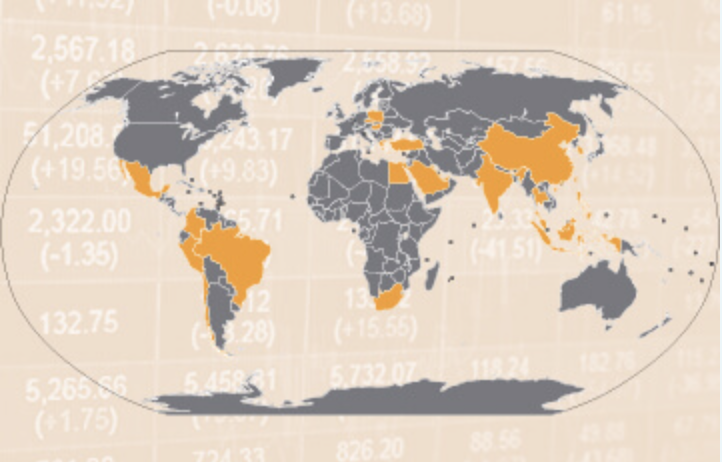

Migliori ETF Nazionali

Iniziamo ad analizzare le classi dei migliori ETF da comprare prendendo spunto dalla distribuzione geografica del sottostante che viene replicato dal fondo.

Iniziamo quindi ad elencare e descrivere gli ETF nazionali divisi appunto per area geografica di appartenenza.

Ovviamente, dal 2000 ad oggi, sono stati creati centinaia di ETF, i quali replicano moltissimi indici quotati nelle principali Borse Nazionali.

Rivolgendo lo sguardo allo sviluppo delle varie parti del globo è facile rendersi conto che le economie nazionali possono essere anche molto differenti l’una dall’altra, per questa ragione un portafoglio ETF ben equilibrato comprende più di un ETF nazionale, solitamente divisi tra paesi sviluppati, paesi in via di sviluppo e paesi emergenti.

Di seguito, potrai osservare diversi tra i migliori ETF nazionali quotati oggi, con un approfondimento su alcuni paesi che in questi mesi, più che mai, sono al centro dell’attenzione internazionale, come Cina e Russia.

Tra i Migliori ETF Nazionali affronteremo:

- ETF Borsa italiana

- ETF Cina

- ETF India

- ETF Russia

- ETF Mercati Emergenti

- ETF Materie prime

- ETF Tecnologia e Innovazione

- ETF Armi

- ETF ad Accumulo

- ETF Obbligazionari

Migliori ETF su Borsa Italiana

Partiamo dall’analisi dei migliori ETF inerenti ai titoli quotati sul mercato italiano o direttamente ad indici di Borsa locale come ad esempio il FTSE MIB di Milano.

D’altronde l’indice FTSE MIB è il principale indice della Borsa Italiana, contenente 40 tra le società italiane con maggior valore di mercato.

I costi degli ETF Italia che replicano l’indice FTSE MIB variano tra lo 0,18% p.a. e lo 0,35% p.a., rendendo evidente quanto siano economici queste tipologie di asset rispetto ai fondi a gestione attiva.

Un’altro tra i principali indici della Borsa italiana è il FTSE Italia PIR All Cap, il quale replica il mercato azionario italiano e rispetta la normativa fiscale italiana sul Piano Individuale di Risparmio (PIR).

Di seguito troverai i 3 migliori ETF sulla Borsa Italiana attualmente disponibili:

- Xtrackers FTSE MIB UCITS ETF 1D

- Lyxor FTSE Italia All Cap PIR 2020 (DR) UCITS ETF – Acc

- iShares FTSE MIB UCITS ETF (Acc)

Ora procediamo ad un’analisi completa di rendimenti e dati finanziari per ogni ETF sopraelencato.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Xtrackers FTSE MIB UCITS ETF 1D

Questo ETF replica l’indice FTSE MIB, il quale comprende le 40 società italiane più grandi tra quelle quotate in Borsa.

Si tratta di un ETF a replicazione fisica (replica totale), il quale attua una politica di distribuzione annuale dei dividendi generati. Il costo per questo ETF (TER, indicatore sintetico di spesa) è pari allo 0,30% annuo ed il fondo è stato lanciato il 4 gennaio 2007.

La valuta dell’ETF è l’Euro e la volatilità ad 1 anno calcolata per questo fondo è del 20,76%, abbastanza elevata.

Di seguito, ti mostriamo un grafico in tempo reale con l’andamento dell’ETF:

Come puoi osservare dal grafico, i rendimenti di questo ETF sono calati negli ultimi anni, nonostante una decisa risalita durante il 2021. Gli esperti credono che questo momento possa essere favorevole ad entrare su questo ETF, convinti che non appena il mercato ricomincerà a salire l’ETF tornerà a performare al meglio.

Guarda la tabella dei rendimenti di Xtrackers FTSE MIB UCITS ETF 1D:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -8,98% | 26,68% | -3,95% | 32,34% | -14,41% |

Tra le società che fanno parte dell’ETF Xtrackers sono presenti alcune tra le migliori aziende italiane come:

- ENEL

- Intesa SanPaolo

- Unicredit

- Ferrari

- Generali

Lyxor FTSE Italia All Cap PIR 2020 (DR) UCITS ETF – Acc

L’ETF Lyxor FTSE Italia All Cap PIR 2020 (DR) UCITS ETF – Acc si concentra su titoli azionari quotati in Italia e prevede un politica sui dividendi di accumulazione, cioè i dividendi vengono reinvestiti nel fondo.

Il costo annuo di questo ETF si esprime come indice di spesa complessiva (TER) ed è pari allo 0,35%. L’ETF si configura come a replica totale, acquistando i componenti presenti nell’indice sottostante.

Le dimensioni di questo ETF sono molto discrete ed il patrimonio gestito è di soli 10 milioni di Euro, anche vista la giovane età del Fondo che è solo di 3 anni. La valuta dell’ETF è l’Euro ed il livello calcolato di volatilità ad 1 anno previsto è del 19,94%.

Questo è il grafico dell’ETF Lyxor dal 2017 a oggi:

Vediamo più nel dettaglio il rendimento di questo particolare ETF:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -9,49% | 29,75% | 4,24% | 29,08% | -15,20% |

Nonostante l’ETF abbia dimostrato per diversi anni di poter ottenere performance anche vicine al 30% annuo, il rendimento medio ad un anno è inevitabilmente diminuito al 3,94% di media se calcolato sugli ultimi anni.

Le aziende più importanti che compongono Lyxor FTSE Italia All Cap PIR 2020 sono:

- ENEL

- Intesa Sanpaolo

- Stellantis

- Stmicroelectronics

- CNH Industrial

iShares FTSE MIB UCITS ETF (Acc)

Vediamo un altro grande ETF su Borsa italiana considerato dagli esperti uno dei migliori ETF da comprare: iShares FTSE MIB UCITS ETF.

L’indice di spesa complessiva (TER) per questo ETF è pari allo 0,33% annuo e l’ETF replica le performance dell’indice sottostante secondo la modalità di replica totale, quindi acquistando direttamente le quote dei titoli contenuti nel fondo.

Questo ETF è di dimensioni più grandi dei precedenti, gestendo un patrimonio di 256 Milioni di Euro e include titoli di diversi settori come:

- Finanza

- Servizi di Pubblica utilità

- Energia

Anche in questo caso la valuta con cui si caratterizza questo ETF è l’Euro ed è previsto un livello di volatilità ad 1 anno alto, pari al 20,73%.

Segui le performance dell’ETF grazie al grafico in tempo reale qui sotto:

Vediamo i rendimenti che questo ETF ha fatto registrare negli ultimi anni:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -9,05% | 27,15% | -3,94% | 32,59% | -13,90% |

Tra le 42 partecipazioni nella composizione dell’ETF, ti offriamo di seguito i titoli principali contenuti in questo fondo a replica fisica totale:

- ENEL

- Intesa Sanpaolo

- Stellantis

- Ferrari

- Moncler

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF Cina

Se si è interessati ad investire su indici cinesi, il modo più sicuro e conveniente in termini di costi per farlo è proprio quello di selezionare uno dei migliori ETF Cina disponibili oggi.

Puoi scegliere un ampio indice di mercato cinese e sfruttare gli ETF per esporti su quello, d’altronde la Cina è uno dei paesi che sta accelerando lo sviluppo economico più di chiunque altro al mondo e chiedersi come investire con ETF Cina può portarti a rendimenti effettivamente vantaggiosi.

Alcuni tra gli Indici più importanti del mercato cinese sono replicati dai migliori ETF da comprare e, di seguito, te ne proporremo alcuni.

Tra i migliori ETF Cina troviamo:

- UBS ETF (IE) MSCI China A SF UCITS ETF (USD) A-acc

- Xtrackers CSI 300 Swap UCITS ETF 1C

Li analizziamo uno per uno per capire quali sono le principali differenze tra i diversi ETF Cina.

UBS ETF (IE) MSCI China A SF UCITS ETF (USD) A-acc

L’ETF UBS ETF (IE) MSCI China A SF UCITS ETF (USD) A-acc replica l’indice MSCI China A, concentrandosi quindi sui titoli cinesi più grandi e più liquidi denominati in Renminbi e quotati sulla borsa di Shenzen e/o Shanghai.

Il TER per questo ETF è pari allo 0,30% annuo. L’ETF in questione ha un replicazione sintetica del sottostante basata su swap ed una volatilità ad 1 anno calcolata sul 18,58%.

Seguiamo l’andamento del fondo grazie al grafico di seguito:

Puoi osservare i rendimenti passati del fondo nella tabella qui sotto:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -12,91% | 16,53% | ND | ND | ND |

Questo ETF è stato lanciato sui mercati solo nel Febbraio 2020, quindi i dati sui rendimenti iniziano dal 2021.

Xtrackers CSI 300 Swap UCITS ETF 1C

Questo ETF Cina di Xtrackers replica l’indice CSI 300, composto dai 300 titoli azionari con la più grande capitalizzazione di mercato e liquidità, tra le società di classe A nella repubblica popolare cinese.

Vediamo di capirne i costi e i rendimenti per decidere se può essere un ETF da comprare oggi. Anche questo ETF ha una replicazione sintetica dell’indice sottostante con uno swap. Il TER relativo ai costi di questo ETF è pari allo 0,50% annuo.

Si tratta di un ETF davvero enorme, il quale dal 2012 ad oggi ha raggiunto un patrimonio gestito pari a 1.825 milioni di Euro.

Puoi seguire l’andamento in tempo reale, tramite il grafico interattivo seguente.

Vediamo di analizzare i rendimenti di questo ETF Cina riassunti nella tabella qui sotto:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -11,93% | 11,68% | 32,87% | 44,61% | -21,41% |

Nonostante questo fondo sia riuscito a restituire anche performance importanti nel 2019 e nel 2020, l’attuale rendimento medio annuo è calcolato sul -2,36%.

È probabile che nei prossimi anni il fondo inizierà nuovamente ad offrire rendimenti stellari, per questa ragione i nostri esperti consigliano di prendere in considerazione la possibilità di comprare ETF Cina come questo di Xtrackers.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF India

La Cina non è più l’unica potenza economica orientale a far parlare di sé per lo sviluppo inarrestabile. Anche l’India sta attraversando un periodo di fiorente sviluppo economico ed investire su aziende di questo settore tramite gli ETF si posiziona come una delle scelte più caute e profittevoli possibili.

Esistono molti ETF legati ai principali titoli del mercato Indiano, ne affrontiamo alcuni nel dettaglio in modo da guidarti in un eventuale scelta d’investimento.

Tuttavia, ti ricordo che devi completare in autonomia, e secondo quelli che sono i tuoi obiettivi, le tue strategie di investimento, quello che trovi in questa guida vuole solo essere un ausilio nella ricerca dei giusti asset su cui esporti.

Tra i migliori ETF India troviamo:

- Franklin FTSE India UCITS ETF

- Amundi MSCI India UCITS ETF EUR

Passiamo ad analizzarli nel dettaglio.

Franklin FTSE India UCITS ETF

Questo ETF è probabilmente considerato il migliore in riferimento al mercato indiano, poiché il fondo replica l’indice FTSE India 30/18 Capped. Contiene le aziende indiane a grande e media capitalizzazione di mercato, con limiti del 30% nella composizione per il titolo più grande ed un massimo del 18% per tutti gli altri componenti del fondo.

Il costo di questo ETF è pari allo 0,19% annuo e la politica di distribuzione dei dividendi è di Accumulazione. Lanciato nel 2019, questo ETF ha una volatilità calcolata ad 1 anno pari al 14,46% e viene scambiato in Dollari Americani (USD).

Segui l’andamento dell’ETF in tempo reale grazie al grafico seguente:

Analizziamo i rendimenti passati del fondo, in modo da capirne l’effettivo interesse da parte degli investitori:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 1,29% | 35,30% | 3,01% | ND | ND |

Questo ETF India ha un rendimento ad 1 anno pari al 31,31% e tra le principali aziende replicate, troviamo:

- Reliance Industries

- Infosys

- Housing Development Finance

Amundi MSCI India UCITS ETF EUR

L’ETF AMundi MSCI replica l’indice MSCI India, il quale comprende i principali titoli azionari del mercato indiano. Stiamo parlando, anche in questo caso, di un fondo a replicazione sintetica basata su swap. La valuta con cui viene scambiato questo ETF è l’Euro e la volatilità ad 1 anno calcolata è pari al 16,12%.

Lanciato nel 2018, Amundi MSCI India è diventato uno dei principali ETF India al mondo, il costo annuo (TER) è pari al 0,80%, il quale risulta decisamente più elevato rispetto alla media.

Analizziamo l’andamento dell’ETF grazie al grafico in tempo reale inserito di seguito:

Volendo osservare i rendimenti fatti registrare dall’ETF, possiamo fare riferimento alla tabella qui sotto:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 0,55% | 33,35% | 4,33% | 7,75% | -4,20% |

Gli esperti calcolano un rendimento medio ad 1 anno pari al +30,98% inclusi i dividendi.

Sembra evidente che questi due ETF India hanno rendimenti davvero interessanti, ottimi per costruire un portafoglio ETF completo e bilanciato.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF Russia

Molti investitori esperti sono riusciti a trarre il massimo dalle sanzioni applicate alla Russia da Europa e USA. Infatti, dopo un primo momento di incertezza, sia il rublo che il mercato russo hanno iniziato a recuperare e ora sembrano più in salute che mai.

Tuttavia, la situazione di incertezza politica potrebbe anche ritorcersi contro gli investimenti e, per questa ragione, consigliamo estrema cautela nell’operare con ETF Russi relativi ai 4 indici principali del mercato azionario russo.

Tra i migliori ETF, che presto torneranno ad essere operativi sui mercati globali troviamo 2 ETF davvero interessanti:

- Xtrackers MSCI Russia Capped Swap UCITS ETF 1C

- iShares MSCI Russia ADR/GDR UCITS ETF (Acc)

Vediamoli quindi nel dettaglio, operando un’analisi completa su entrambi i fondi.

Xtrackers MSCI Russia Capped Swap UCITS ETF 1C

Questo ETF di Xtrackers investe in titoli azionari Russi e reinveste i dividendi direttamente nel fondo, secondo il principio dell’accumulazione.

Di fronte ad un indice di spesa dello 0,65% annuo, L’ETF Xtrackers MSCI Russia effettua una replica sintetica dell’indice di riferimento con uno swap. Le dimensioni di questo fondo sono modeste, a fronte di un patrimonio gestito pari a 61 milioni di Euro.

Puoi seguire l’andamento in tempo reale del fondo, grazie al grafico interattivo seguente:

Analizziamo i rendimenti degli ultimi anni fatti registrare da questo ETF Russia:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -77,56% | 28,14% | -20,47% | 53,37% | 3,73% |

Come abbiamo detto in precedenza, il rendimento ad 1 anno è crollato al -72,89% a causa della situazione bellica tra Russia ed Ucraina.

iShares MSCI Russia ADR/GDR UCITS ETF (Acc)

L’ETF iShares MSCI Russia segue l’indice principale del mercato Russo MSCI Russia e prevede che i dividendi vanno reinvestiti nel fondo secondo il modello d’accumulazione.

Questo ETF presenta un TER pari allo 0,65% annuo e si compone come un ETF a replica fisica totale del sottostante. Anche in questo caso, le dimensioni del fondo sono piccole, a fronte di un patrimonio gestito di 16 milioni di Euro.

Possiamo analizzare l’andamento del fondo in tempo reale grazie al grafico seguente:

Guardando ai rendimenti passati, ti offriamo una pratica tabella che riassume i rendimenti degli anni passati dal 2018 ad oggi per questo ETF Russia.

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -81,79% | 39,35% | -22,22% | 54,17% | 2,60% |

Anche in questo caso, il rendimento ad un anno viene calcolata come -76,89% in conseguenza a quanto sta succedendo a livello geopolitico con l’operazione militare in Ucraina, da parte della Russia. Si consiglia di attendere uno scenario geopolitico migliore prima di investire su questi asset.

Tra le società di spicco che fanno parte dell’indice replicato da questo ETF, troviamo:

- Gazprom

- Lukoil

- Sberbank of Russia

- Novatek

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF mercati emergenti

Se sei interessato alle economie in via di sviluppo e vorresti investire sui mercati emergenti, rimanendo al sicuro dei rischi dei titoli azionari, puoi puntare sui migliori ETF mercati emergenti.

Grazie a indici selezionati accuratamente, come l’indice MSCI Emerging Markets, il quale segue le azioni più interessanti di oltre 24 paesi emergenti, possiamo scegliere tra molti ETF dedicati a questa particolare conformazione geo-economica.

Solitamente gli ETF mercati emergenti sono convenienti in termini di indicatore sintetico di spesa annuale (TER). Indici come MSCI Emerging Markets hanno una composizione divisa sia per aree geografiche sia per settorialità.

Di seguito ti riportiamo le specifiche di alcuni tra i migliori ETF mercati emergenti da comprare nel 2023.

Lyxor MSCI Emerging Markets (LUX) UCITS ETF

Questo ETF basato sull’indice MSCI Emerging Markets è considerato uno dei migliori ETF mercati emergenti tra quelli disponibile sul mercato. Si tratta di un fondo a replicazione sintetica basata su swap e il costo annuo (TER) è dello 0,14%, uno dei più vantaggiosi tra quelli visti finora.

L’ETF Lyxor segue una politica sui dividendi di distribuzione, restituendo annualmente i dividendi ai titolari delle porzioni di ETF. Vediamo l’andamento nel tempo dell’ETF mercati emergenti, seguito da una tabella con le performance del fondo negli ultimi anni.

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -5,92% | 4,33% | 7,29% | 22,16% | -12,03% |

Potrebbe essere un buon momento per entrare su questo asset rivolto alle economie emergenti, visto il momento storico di ribasso, si potrebbe puntare ad investire su ETF come Lyxor per guadagnare dal naturale rialzo dei mercati nel medio lungo periodo.

iShare MSCI EM UCITS ETF (Acc)

Anche questo ETF mercati emergenti replica l’indice MSCI Emerging Market, ma questa volta si tratta di un fondo ad accumulo, che reinveste i dividendi nel fondo stesso.

In questo caso specifico, l’ETF ha una replicazione fisica a campionamento ottimizzato, e si compone di alcuni dei titoli più importanti ed ad alto potenziale di alcuni paesi in via di sviluppo, come:

- Cina

- Taiwan

- India

- Corea del Sud

- Brasile

- Arabia Saudita

Questo ETF mercati emergenti ha un costo annuo dello 0,18% e le dimensioni del fondo sono davvero notevoli: 1.138 mln di Euro in capitale gestito.

Osserviamo andamento in tempo reale e storico dei rendimenti grazie al grafico ed alla tabella seguente.

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| -5,83% | 4,53% | 8,05% | 19,81% | -11,10% |

Puoi comprare l’ETF o speculare sul suo andamento grazie agli strumenti CFD di Capital.com.

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF Materie Prime

Avrai sicuramente sentito parlare degli ETF sulle materie prime o Commodities. Questa classe di fondi viene anche denominata ETC (exchange traded Commodities).

Replicando indici specifici rivolti alle materie prime, questi strumenti finanziari innovativi, consentono di investire in maniera ottimale su settori così vasti e dalle molte diramazioni.

Gli ETF sulle materie prime si differenziano in base ai cosiddetti fattori di influenza:

- Situazioni ambientali

- Variazione dei rendimenti

- Scoperta di nuovi giacimenti

Questi sono solo alcuni dei fattori che gli esperti prendono in considerazione per comporre i migliori ETF da comprare se si vuole investire in materie prime.

D’altronde, il singolo investitore che deve attuare una strategia di diversificazione su un mercato così vasto e variegato come quello delle materie prime può trovarsi in grandi difficoltà nell’analizzare correttamente tutte le informazioni necessarie.

Costruire un portafoglio ETF invece è ben più semplice e veloce, e grazie ai migliori ETF sulle materie prime e facilmente gestibile anche per investitori non esperti o semplici risparmiatori attenti ai mercati. Esistono ETF per ogni tipologia di commodities, dal petrolio al cacao, passando per il palladio, l’oro e tutte le altre principali materie prime scambiate sui mercati.

Abbiamo già ampiamente parlato di ETF commodities e su come si costituiscono tramite approfondimenti mirati che ti consigliamo di leggere se stai cercando una tipologia precisa di ETF Commodities:

Di seguito, vogliamo comunque analizzare per te alcuni dei migliori ETF Materie Prime al mondo:

- Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF – Acc

- UBS ETF (IE) CMCI Composite SF UCITS ETF (USD) A-acc

- Invesco Bloomberg Commodity UCITS ETF Acc

Se investire in modalità classica sulle commodities è considerato assai rischioso, gli ETF permettono di esporti in maniera ben più sicura su questi settori, portando avanti una diversificazione puntuale e profittevole del proprio portafoglio.

Analizzeremo i 3 migliori ETF da comprare se vuoi investire in commodities in maniera veloce e precisa, senza rubare troppo tempo agli altri paragrafi e rimandando i più interessati ai nostri approfondimenti per investire in ETF.

Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF – Acc

Replicando l’indice Refinitiv/CoreCommoditiy CRB, questo ETF permette di esporti su un ampio paniere di materie prime, 19 in totale. La composizione avviene tramite 4 gruppi distribuiti in peso uguale nel fondo.

Ecco quindi il grafico di andamento dell’ETF dal 2007:

Vediamo anche i rendimenti passati dell’ETF sulle materie prime di Lyxor:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 38,92% | 48,62% | -17,30% | 13,09% | -6,71% |

Il TER di questo ETF Materie Prime è dello 0,35% annuo.

2) UBS ETF (IE) CMCI Composite SF UCITS ETF (USD) A-acc

Questo ETF replica l’indice UBS Bloomberg CMCI, il quale contiene al suo interno oltre 29 materie prime rappresentanti 5 settori principali:

- Energia

- Prodotti Agricoli

- Metalli Industriali

- Metalli preziosi

- Bestiame

Questo ETF opera una replica sintetica sull’indice di riferimento con uno swap. Le dimensioni del fondo sono decisamente grandi, con un patrimonio gestito pari a 2,088 milioni di Euro.

Puoi vedere l’andamento in tempo reale del fondo e la tabella con i rendimenti passati fatti registrare dall’ETF:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 32,72% | 45,02% | -7,12% | 10,98% | -6,87% |

Il TER relativo a questo ETF materie prime è dello 0,34% a fronte di un rendimento medio ad 1 anno del +64,18%.

Invesco Bloomberg Commodity UCITS ETF Acc.

Il terzo dei migliori ETF 2023 per il settore commodities replica l’indice di borsa Bloomberg commodity, il quale si compone di contratti futures sulle materie prime per le seguenti categorie:

- Energia

- Metalli Preziosi

- Metalli Industriali

- Allevamento

- Agricoltura

Questo ETF investe quindi in un paniere di materie prime, fornendo un’ampia esposizione a questi assets. L’indice di spesa TER è dello 0,19% annuo e le dimensioni del fondo sono molto grandi: ben 1,914 milioni di Euro di patrimonio gestito nel fondo.

Vediamo anche per questo ETF il grafico in tempo reale d’andamento ed i rendimenti fatti registrare negli anni passati.

Rendimenti dell’ETF Invesco:

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 38,63% | 37,23% | -11,29% | 9,55% | -7,43% |

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF Tecnologia ed innovazione

Uno dei settori preferiti per chi investe in ETF è proprio quello legato alla tecnologia ed all’innovazione.

Grazie alla conformazione propria degli ETF in generale, investire sui migliori ETF tecnologici consente di ottenere buoni rendimenti a rischi generalmente minori rispetto al mercato azionario.

Ecco che tecnologie innovative come le automobili a guida autonoma o la rete 5G permettono agli investitori più attenti di approfittare della crescita esponenziale di questi nuovi settori applicativi e guadagnare dai mercati.

Al giorno d’oggi sono davvero molti gli ambiti ed i settori che possono rientrare sotto le caratteristiche di tecnologie avanguardiste e innovative.

Proviamo a fare una lista esaustiva:

- ETF su criptovalute e Blockchain

- ETF Bitcoin

- ETF Robotica ed AI (intelligenza artificiale)

- ETF Clean Energy e Settore Green

- ETF Healthcare

- ETF Cyber Security

Va anche sottolineato che l’incredibile velocità dei settori più tecnologici, porta molte nuove aziende a entrare in indici e poi a essere replicate nei migliori ETF 2023, favorendo crescite e rendimenti ancora più profittevoli per gli investitori che puntano su questi settori.

Di seguito, piuttosto che analizzare ogni singolo ETF, ne abbiamo già parlato a sufficienza in altri contenuti tematici, ti presenteremo una tabella che li riassume insieme alle loro principali caratteristiche finanziarie.

| ETF | Rendimento medio annuo | TER | Capitale gestito | Settore |

|---|---|---|---|---|

| First Trust Indxx NextG UCITS ETF Acc | 10,89% | 0,70% | 8 mln € | Tecnologia 5G |

| HANetf HAN-GINS Indxx Healthcare Megatrend Equal Weight UCITS ETF | -18,02% | 0,59% | 11 mln € | HealthcareCriteri ESG |

| Lyxor MSCI Disruptive technology ESG Filtered (DR) UCITS ETF – Acc | -7,72% | 0,45% | 194 mln € | tecnologia “disruptive” |

| CSIF (IE) MSCI USA Tech 125 ESG Universal Blue UCITS ETF B USD | ND | 0,18% | 14 mln € | Tecnologia |

| L&G Healthcare Breakthrough UCITS ETF USD Acc | -12,83% | 0,49% | 146 mln € | Healthcare |

| iShares Healthcare Innovation UCITS ETF | -11,40% | 0,40% | 1.367 mln € | Healthcare |

| BNP Paribas Easy Energy $ Metals Enhanced Roll UCITS ETF EUR | 71,69% | 0,38% | 523 mln € | Energia |

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF Armi

Tra le categorie rivolte alla tecnologia ed all’innovazione troviamo anche la categoria di ETF rivolta all’industria delle armi e della difesa, conviene approfondire questo specifico settore in quanto risulta essere molto ricercato dagli investitori in questo periodo.

L’interesse per investire in azioni armi di aziende che collaborano alla difesa nazionale e all’anti-terrorismo cresce, soprattutto, in periodi in cui guerra e crisi politica aumentano lo scambio e gli investimenti verso questi settori industriali e produttivi.

Abbiamo inserito la categoria ETF Armi in quella più vasta di ETF Tecnologia ed Innovazione perché, anche se può non sembrare, alla base dei prodotti e dei servizi delle società appartenenti al settore armi e difesa, troviamo moltissimi gruppi specializzati proprio in innovazione tecnologica.

Tra queste, possimo elencare come esempio, aziende legate all’aereonautica spaziale ed alla ricerca e sviluppo di nuovi sistemi di difesa estremamente sofisticati.

Riteniamo opportuno dare uno sguardo più da vicino almeno ad un ETF armi e difesa, così da portarti chiaramente i dati per valutare rendimenti e costi di questo tipo di fondo.

iShares US Aerospace & Defense ETF

Questo ETF si compone principalmente di aziende spaziali americane, replicando l’indice Dow Jones U.S. Select Aerospace & Defense Index. Questo è l’ETF nel settore spaziale e difesa più grande tra quelli disponibili per la compravendita, il patrimonio gestito è di oltre 3 miliardi di dollari.

Puoi osservare l’andamento in tempo reale dell’ETF grazie al grafico seguente:

Al suo interno troviamo alcune delle società americane di Armi e Difesa più importanti, come:

- Raytheon Technologies Corp

- Boing

SPDR S&P Kensho Future Security ETF

Anche SPDR ha lanciato un ETF dedicato ai titoli relativi a spazio e difesa, replicando l’indice S&P Kensho Smart Borders Index.

Davvero interessante nella sua composizione, questo ETF comprende alcune società americane appartenenti al settore della sicurezza futura ed innovativa in vari ambiti, tra i quali:

- Sicurezza informatica

- Sicurezza delle frontiere

- Applicazioni militari

- Robotica

- Droni

- Tecnologia indossabile

- Realtà aumentata

L’ETF gestisce un capitale di oltre 20 milioni di dollari e comprende titoli quali:

- FireEye Inc.

- CyberArk Software Ltd

- Tenable Holdings Inc

- Qualys Inc

Il costo annuo di gestione per questo fondo su armi e difesa è pari allo 0,45% e lo inseriamo di diritto tra i migliori ETF da comprare.

Segui l’andamento in tempo reale grazie al grafico seguente:

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF ad accumulo

Conosci cosa significa il termine ETF ad accumulo? Forse conviene fare rapidamente una precisazione, così da evitare confusione a riguardo.

Tra i migliori ETF 2023 che abbiamo analizzato fin qui, molti fondi sono della tipologia ad accumulo, in quanto i dividendi staccati dalle società che fanno parte degli ETF vengono automaticamente reinvestiti nel fondo stesso.

Molti investitori prediligono questa tipologia di ETF, in quanto si riesce a beneficiare dell’interesse composto che deriva dal reinvestire continuamente i dividendi direttamente nell’ETF, piuttosto che incassarli di volta in volta.

Nel caso in cui invece l’ETF distribuisca i dividendi dei titoli replicati, il fondo verrà denominato come “ETF a distribuzione“. Molto spesso trovi già questa diversificazione esplicitata nel nome dell’ETF

Ora che abbiamo chiarito la differenza e conosciamo il vantaggio di reinvestire i dividendi, possiamo passare a elencare quelli che sono considerati dagli esperti, come i migliori ETF accumulo presenti sul mercato oggi.

| ETF | Rendimento medio annuo | TER | Capitale gestito |

|---|---|---|---|

| iShares Core MSCI World UCITS ETF USD | 14,65% | 0,20% | 41.385 mln € |

| Lyxor Core MSCI World (DR) UCITS ETF | 14,62% | 0,21% | 1.819 mln € |

| Xtrackers MSCI World Swap UCITS ETF | 14,51% | 0,45% | 3.111 mln € |

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Migliori ETF obbligazionari

Sempre in chiave diversificazione, è possibile costruire un portafoglio ETF che preveda al suo interno anche ETF obbligazionari.

La differenza principale tra ETF azionari ed ETF Obbligazionari la troviamo nell’indice che viene replicato dal fondo: Se nel primo caso gli ETF seguono indici azionari, nel secondo, l’ETF replica un indice obbligazionario.

Il mercato obbligazionario è quello che comprende una serie di titoli importanti, tra cui i titoli di Stato e di alcune aziende o enti pubblici.

Questi ETF dedicati alle obbligazioni si configurano principalmente come fondi a gestioni a passiva e a replicazione sintetica, in modo da garantire una selezione migliore dei titoli da inserire nell’ETF.

Puoi selezionare diversi ETF, di seguito ti inseriamo quelli selezionati dai nostri esperti.

Lyxor EUR 2-10 Inflation Expectations UCITS ETF -Acc

Questo ETF obbligazionario si riferisce all’indice iBoxx® EUR breakeven Euro-Inflation France & germany, il quale replica a sua volta l’inflazione di equilibrio sulle posizioni long dei titoli obbligazionari degli stati di Francia e Germania.

Questo ETF presenta un TER dello 0,25% annuo ed offre una politica sui dividendi di accumulazione.

Vediamo tabella dei rendimenti passati. di questo ETF obbligazionario.

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 9,41% | 7,28% | -2,86% | -1,59% | -2,78% |

Il momento per investire in questo ETF potrebbe essere ottimale e le previsioni di rendimento ad un anno sono del 14,35%.

Goldman Sachs Access China Government Bond UCITS ETF USD (Dist)

Tra i migliori ETF 2023 inseriamo anche questo ETF obbligazionario legato ai titoli obbligazionari cinesi, l’indice che viene replicato è FTSE Goldman Sachs China Government Bond.

Si tratta di un ETF a replica fisica con campionamento ed il costo annuale di gestione (TER) è pari allo 0,24%. La politica dei dividendi è quella della distribuzione semestrale e l’ETF ha dimostrato ottime performance, stimando un rendimento annuo del 17,09%.

Segui l’andamento di questo ETF tramite il grafico in tempo reale di seguito, accompagnato dalla tabella dei rendimenti passati.

| YTD | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|

| 4,25% | 16,61% | -0,36% | ND | ND |

Il 76% degli utenti perde denaro usando questo provider. Per favore considera se puoi correre il rischio di perdere denaro.

Alternative al trading ETF – Portafoglio ETF o Smart Portfolios eToro?

Investire in ETF può essere davvero un metodo intelligente per promuovere un’accurata diversificazione del proprio portafoglio d’investimento.

Questi asset gestiti in maniera passiva incontrano sempre di più l’interesse di investitori e piccoli risparmiatori, tuttavia può non essere semplice ed intuitivo l’accesso a questi mercati.

Anche la scelta dei migliori ETF 2023 può presentare alcune difficoltà agli investitori che per la prima volta si affacciano a queste tipologie di investimento.

D’altronde esistono moltissimi ETF da comprare e scegliere i migliori senza una guida come questa può essere un ostacolo reale per molti risparmiatori.

Investire in ETF non è l’unica via percorribile in chiave diversificazione, ergo diminuzione del rischio correlato agli investimenti.

eToro, uno dei broker online migliori tra quelli disponibili online, ha sviluppato un’alternativa davvero interessante: gli Smart portfolios, dei portafogli personalizzabili che prevedono una corretta distribuzione e diversificazione degli asset contenuti all’interno.

Conosciuti anche come CopyPortfolios sono panieri selezionati che permettono ai clienti di eToro di diversificare le esposizioni in maniera rapida e sicura.

Proprio come gli ETF, i Smartportfolio di eToro sono tematici e si distinguono in tre tipologie principali:

- Top Traders: portafogli che comprendono le strategie dei migliori trader di eToro, i Popular Investor

- Mercati tematici: questi smart portfolio raggruppano asset selezionati in base al settore o a tematici che li accomunano

- Partner: si tratta di portafogli organizzati da partner ufficiali di eToro specializzati in diverse aree e diversificati anche in base al “sentiment del mercato”

Investire in questi portafogli intelligenti è davvero semplice e intuitivo, alla portata degli investitori esperti quanto per quelli che hanno appena iniziato ad investire. Iscriversi ad eToro è gratuito e ti permette di sfruttare le potenzialità di un conto demo, con il quale è possibile “testare” gli strumenti offerti dalla piattaforma.

Il 76% dei conti degli investitori al dettaglio perde denaro quando scambia CFD con questo fornitore. eToro è una piattaforma di investimento multi-asset. Il valore dei tuoi investimenti può aumentare o diminuire. Il tuo capitale è a rischio.

Conviene investire nei migliori ETF?

Giunti alla fine di questa guida completa ai migliori ETF 2023, è probabile che tu ti stia chiedendo se conviene o meno investire tramite questi strumenti. Nonostante gli ETF vengano definiti come strumenti poco rischiosi, è bene tenere presente che il rischio associato ai fondi esiste e non è del tutto trascurabile, anzi.

Replicando un indice di titoli o di altri assets, anche gli ETF possono portare a delle perdite, specialmente in momenti di instabilità economica o in relazione al crollo di uno o più mercati.

Come abbiamo visto, l’andamento di un ETF può essere positivo ed in crescita, tanto quanto in perdita, quindi attenzione a dare per scontato che queste tipologie di fondi non comportino rischi per i propri investimenti.

Tuttavia, il rischio è una componente costante nel mondo degli investimenti e possiamo affermare che gli ETF sono meno esposti di molti altri asset o strumenti grazie alla gestione passiva e alla diversificazione intrinseca che li caratterizza.

Il consiglio che possiamo darti per diminuire ulteriormente il rischio associato a questo investimento è quello di scegliere con attenzione gli ETF su cui investire e creare un vero e proprio portafoglio ETF ben bilanciato.

Se prendiamo in esame i costi di gestione, possiamo anche affermare che i migliori ETF sono molto convenienti da questo punto di vista.

Infatti, uno dei principali vantaggi nell’investire sugli ETF è proprio quello della convenienza economica rispetto a strumenti o fondi a gestione attiva.

Migliori ETF: Considerazioni Finali

In conclusione di questa guida sui migliori ETF possiamo affermare che questi strumenti di investimento innovativi sono sempre più apprezzati ed utilizzati dagli investitori.

Possiamo dedurre che in futuro questa tipologia di strumento finanziario sia tra le più utilizzate ed apprezzate dagli investitori. A dimostrazione di quanto appena detto, troviamo interessante come ogni anno nascano nuovi ETF tematici in grado di replicare panieri di titoli emergenti o in forte trend, come nel caso dell’ETF Bitcoin, recentemente riconosciuto da SEC e messo sui mercati.

Utilizzando i Migliori broker ETF, è possibile esporsi sui migliori mercati in maniera del tutto automatica, ottenendo vantaggi in chiave diversificazione e costo di gestione.

Come abbiamo visto in questa guida, esistono davvero molteplici tipologie di ETF, i quali riescono ad offrire una copertura totale sulla maggior parte dei settori produttivi e delle aree geografiche.

La completezza e la varietà di possibilità, contribuisce ulteriormente a rendere i migliori ETF uno degli strumenti più adatti ad investire sui titoli azionari oggi, e sicuramente lo sarà anche in futuro.

Puoi valutare anche delle alternative, potresti trovarti in difficoltà con gli ETF e potresti aver bisogno di studiare più approfonditamente questo tema. Nel frattempo potresti soppesare la possibilità di non tenere immobilizzato il tuo capitale e di sfruttare altri strumenti intelligenti e diversificati come gli Smartportfolios di eToro.

- 0% Commissioni su tante Azioni ed ETF

- Articoli, videocorsi e webinar per imparare il trading

- Oltre 6.200 asset su cui fare trading

- Depositi e prelievi gratis anche con eWallet

Migliori ETF – Domande Frequenti

Gli ETF sono fondi che replicano in automatico alcuni tra i principali indici azionari e obbligazionari presenti sul mercato. Le loro caratteristiche di diversificazione ed economicità nei costi di gestione, rendono gli ETF alcuni tra gli strumenti più preferiti dalle nuove generazioni di investitori.

Puoi selezionare alcuni dei migliori ETF partendo dal settore o dal tema che più ti interessa, seguendo quelli che possiamo definire come i trend più interessanti del momento, alcuni tra questi sono gli ETF Criptovalute, gli ETF su Tecnologie ed innovazione, oppure quelli sui paesi in via di sviluppo come l’India.

Puoi acquistare i migliori ETF sfruttando le capacità di una delle migliori piattaforme di trading online, sicure ed affidabili per operare sui mercati direttamente dal computer. Puoi anche speculare sull’andamento degli ETF utilizzando le risorse e gli strumenti di broker professionali ed affidabili come Capital.com.

I migliori ETF in circolazione includono: Invesco Powershare, iShares Nasdaq Biotech, Vanguard Su0026P 500 e United States Oil Fund. In generale quelli più redditizi sono quelli emessi da Vanguard, Invesco e iShare. Nel nostro articolo abbiamo esposto i migliori ETF disponibili sul mercato.

Così come qualsiasi altro strumento di negoziazione, soprattutto basandosi su strumenti derivati, non esistono formule precise per stabilire il rendimento di uno specifico ETF. Aspetti quali imprevedibilità e rischio intrinseco devono sempre essere considerati.

I settori dati principalmente in espansione nel 2024 sono: farmaceutico, petrolifero, asiatico e IA. Nel nostro articolo abbiamo indicato alcuni degli ETF che dovrebbero essere tenuti d’occhio o inseriti nel proprio portfolio.

Cosa contraddistingue un ETF ATTIVO ??

Quali sono i GESTORI EMITTENTI ??

GRAZIE BUON LAVORO

Salve Franco. Un ETF attivo è un fondo la cui composizione varia nel tempo. Il gestore emittente, ossia la società d’investimento che lo ha creato, può decidere di tanto in tanto di cambiare il modo in cui il fondo investe sui vari titoli, con lo scopo di ottenere il rendimento migliore. Tra i più importanti enti gestori ci sono: Vanguard, VanEck, Invesco, iShares e ProShares.