L’epidemia di coronavirus ha scatenato vendite e incertezza sui mercati finanziari come non se ne vedeva da anni. Il panic selling sulle borse, però, ha avuto vita breve: dal crollo di marzo 2020, infatti, i listini internazionali hanno rialzato la testa segnando un recupero da record.

L’indice S&P 500 ha ripreso il 35% del suo valore, il Dax di Francoforte il 43%. Un rush così non si era mai visto nella storia, tanto che per alcuni esperti sembra addirittura eccessivo: non staremo andando incontro a una nuova bolla speculativa?

Nonostante un piccolo arresto a giugno, i titoli azionari balzano (soprattutto quelli del comparto hi-tech, elettrico, cloud), i mercati restano drogati dagli aiuti istituzionali (BCE, Fed, Unione Europea, ecc.) e tanti investitori sono ottimisti verso un recupero a V dell’economia. Sul piano reale, però, la pandemia da COVID-19 ha compromesso i bilanci di molte società e lasciato un segno pesante nella nostra società.

C’è da preoccuparsi? Quali sono state le bolle finanziarie nella storia? E come puoi difendere i tuoi risparmi in caso di una nuova tempesta speculativa?

Cos’è una bolla speculativa

Una bolla speculativa è una fase di mercato in cui il prezzo di un asset si discosta pesantemente dal suo valore reale. Può verificarsi con qualsiasi strumento finanziario (azioni, obbligazioni, ETF, criptovalute, materie prime, ecc.), ma anche con beni immobili, servizi e altro ancora.

Come funziona una bolla

Il negozio di qualsiasi bene si basa sul concetto di prezzo, cioè di un valore che rispecchia la qualità di quel prodotto. Per diverse ragioni i prezzi non sono mai fissi, ma tendono a variare nel tempo.

In alcune fasi di mercato, dove la domanda per un bene è particolarmente alta, il prezzo cresce costantemente allontanandosi piano piano dal valore vero del suo sottostante. In altre parole, si gonfia come una bolla di sapone.

Spinti dall’aumento del prezzo di mercato, gli investitori continuano ad acquistare quel prodotto certi che il loro investimento continuerà la strada della crescita. Si innesca una reazione a catena che spinge le quotazioni di mercato a livelli altissimi, molto distanti dal valore effettivo del prodotto.

Lo scoppio della bolla speculativa

A un certo punto, però, qualcosa scatta. Una notizia, o un esame più attento, risvegliano gli investitori ponendoli di fronte a un’amara verità: il prezzo del prodotto è troppo più grande rispetto al suo valore. L’acquisto diffuso si inceppa e cominciano le prime vendite, la quotazione cala e scuote altri investitori ancora ignari, che a loro volta corrono a vendere.

La bolla speculativa è scoppiata. Il prezzo crolla vertiginosamente tornando verso il valore reale. Chi è uscito in tempo dall’investimento ha incassato un interessante plusvalenza, lasciando i ritardatari con il cerino in mano.

Bolle speculative nella storia

La storia è ricca di famose bolle speculative, fasi di mercato in cui la corsa della domanda ha fatto volare i prezzi di diversi asset salvo poi scoppiare e dissolversi scatenando una tempesta finanziaria. Ecco gli esempi più famosi.

La bolla speculativa dei tulipani

L’antenato di tutte le crisi speculative è la famosa bolla dei tulipani del 1637. Quando le navi mercantili importarono in Olanda i primi bulbi di tulipano nacque quella che viene chiamata la tulipomania.

Abbagliati dalla bellezza del fiore di Dio, gli olandesi iniziarono a comprare tulipani come fossero un bene di lusso, spingendo alle stelle il prezzo del bulbo. Sui mercati di Rotterdam, L’Aia o Amsterdam nacquero i primi futures sui tulipani, contratti dove i ricchi uomini d’affari si impegnavano a comprare bulbi ancora in terra.

Presto si capì che la quotazione del tulipano era esageratamente più alta del suo valore, ma pur di speculare sul rialzo del prezzo la febbre dei bulbi continuò a salire per diverso tempo. All’improvviso la bolla scoppiò facendo precipitare il valore dei tulipani e dando origine al primo vero crack finanziario.

Bolla finanziaria del ’29

La crisi economica del 1929 e il più famoso crollo della borsa americana hanno origine dal violento scoppio di una bolla finanziaria. Nella seduta del martedì nero (29 ottobre) Wall Street perse il -12%, svelando il lato rovinoso di una speculazione incontrollata.

I ruggenti anni Venti avevano spinto i risparmiatori a comprare azioni in modo spesso incontrollato, senza tenere in considerazione il valore delle società e la crescita smisurata dei prezzi. Molti si indebitarono con le banche per investire borsa, solo con l’intento di speculare sulla corsa dei titoli americani.

Quando però la bolla speculativa scoppiò nel ’29 pochissimi riuscirono a prevederla. Le vendite diventarono sempre più diffuse, mandando in tilt il sistema e in fumo milioni di dollari.

Bolla speculativa dot-com

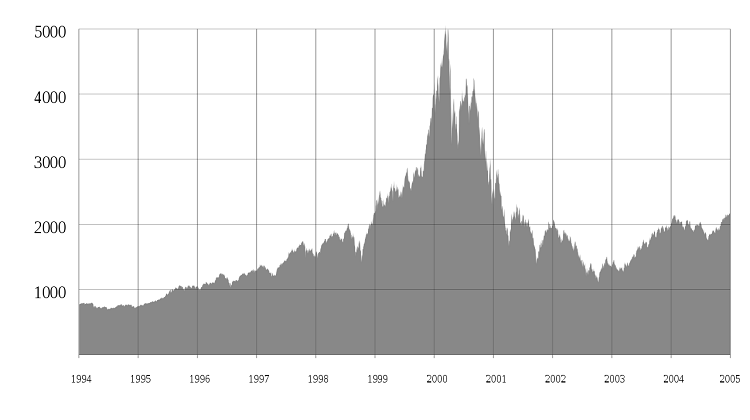

Tra la fine degli anni Novanta e l’inizio del 2000 l’America vide nascere e scoppiare la bolla delle dot-com. La diffusione di internet diede vita alle prime società basate esclusivamente sul mercato virtuale, ancora in fasce ma promettente.

Gli investitori videro subito delle opportunità in queste aziende, scommettendo pesantemente sulle aziende hi-tech quotate sulla borsa del NASDAQ. La quotazione delle società crebbe vertiginosamente spinta dall’ottimismo sui profitti futuri.

Quando però il mondo realizzò che le dot-com stavano generando profitti ben al di sotto del loro valore la bolla finanziaria andò in frantumi. Molte società hi-tech andarono in default, mentre altre subirono pesanti ribassi (incluse le azioni Amazon).

Bolla immobiliare 2008

La bolla immobiliare del 2008 è il preludio allo scoppio della crisi economica dei mutui subprime. Il mercato delle case negli Stati Uniti aveva raggiunto livelli elevatissimi spinto dalla domanda di acquisti degli americani, mai così alta per la concessione sregolata di mutui da parte di banche e finanziarie.

Anche chi non poteva permettersi un immobile poteva ricevere fino al 100% del denaro per comprare casa, gonfiando la bolla e spargendo sul mercato mutui spazzatura (subprime) altamente rischiosi.

Quando la situazione venne a galla la bolla immobiliare scoppiò lasciando i proprietari di casa al verde e con mutui salati da pagare. Non avendo la liquidità per farlo le banche persero il loro credito, e gli investitori che avevano acquistato strumenti derivati sui mutui per le case (CDO) rimasero senza il loro denaro.

Quale sarà la prossima bolla speculativa?

La nuova bolla speculativa che alcuni vedono presentarsi all’orizzonte è diversa rispetto al passato. Analizzando gli indici di borsa mondiali panic selling da coronavirus sembra un lontano ricordo:

- il NASDAQ segna un +10% da inizio anno;

- la borsa cinese, dove il COVID 19 si è sviluppato, è a pochi punti dal pareggiare le perdite del 2020;

- l’Eurostoxx 50 (l’indice delle borse europee) ha compiuto un rimbalzo del +33%.

Queste cifre si scontrano inevitabilmente con la situazione sanitaria ancora precaria e sopratutto con un futuro economico incerto. Le società che hanno tratto dei benefici dalla pandemia (Zoom, Amazon, Netflix) sono oggettivamente poche rispetto alla crisi che hanno affrontato le altre. Da dove proviene allora questo rimbalzo?

L’economia reale non ha compiuto lo stesso recupero delle borse, anzi. Le più grandi società al mondo stanno andando incontro ai risultati economici peggiori degli ultimi decenni.

In altre parole, le quotazioni sul mercato sembrano discostarsi spesso e volentieri dal valore dell’azienda, lo scenario ideale per la nascita di una nuova bolla speculativa. Dove potrebbe svilupparsi?

Timori di una bolla sulla borsa americana

Gli analisti che temono una nuova bolla guardano preoccupati alla borsa americana, fulcro dei mercati finanziari mondiali. Nei mesi del crollo molte società interessanti hanno lasciato sul terreno oltre il -60% del proprio valore di borsa, per poi recuperare (forse troppo) rapidamente le settimane seguenti.

Gli investitori di tutto il mondo tengono sempre gli occhi puntati sul Wall Street, e molti hanno ritenuto il panic selling un momento magico per comprare azioni a prezzi di saldo.

La corsa all’acquisto è scattata ad aprile ed è continuata tutto maggio, segnando un record per lo S&P 500. Ora però si avvicina all’orizzonte la prova degli utili. I business di molte società sono state stravolte dalla pandemia e dal lockdown, ma al momento le quotazioni in borsa si trovano vicine ai loro massimi: cosa potrebbe accadere?

Per Michele De Michelis (Frame Asset Management) il rapporto prezzo/utili della borsa americana è intorno a 25, livello raggiunto solo con la bolla delle dot-com.

fonte: Plus24 – Sole 24 Ore

Mercato dell’auto elettrica: possibile nuova bolla?

Il settore della mobilità elettrica potrebbe essere uno dei trend di mercato del futuro. Il comparto è cresciuto in maniera importante e sempre più investitori guardano alle società posizionate per fare il colpo.

La più rappresentativa è probabilmente Tesla, la società di Elon Musk che dalla fine del 2019 a oggi ha compiuto un balzo spettacolare passando da 200 a 1.000 dollari per azione.

La società è solida e ha tutto il futuro di fronte (nel primo trimestre 2020 le vendite di Tesla sono salite del 40,32%), ma le azioni Tesla valgono davvero più di Toyota, Volkswagen o Toyota? Alcuni esperti sospettano di bolla speculativa pronta a deflagrare.

Il rally di case costruttrici come Tesla, NIO e Nikola potrebbe presto arrestarsi e riportare il prezzo delle azioni a valori più vicini alla realtà. Il settore delle automobili, infatti, è uno dei più colpiti da pandemia e lockdown, e le prossime trimestrali potrebbero non essere così rosee nemmeno per l’elettrico.

Perché aspettarsi un’altra bolla

Molti analisti vedono i segnali premonitori di una nuova bolla finanziaria. A causa dell’immobilismo economico da coronavirus, il prezzo delle azioni di molte società rischia di essere distante dagli utili generati nel secondo trimestre 2020, ma non solo.

1. Vix stabile (o in crescita)

Un indicatore importante quando si guarda al rischio sui mercati è il Vix, l’indice che misura la volatilità dei prezzi sull’S&P 500. Nei giorni più neri della recente crisi il Vix ha sfondato gli 80 punti (come nel 2008), per poi rientrare rapidamente sotto il livello di guardia le settimane successive (intorno ai 25).

Ora l’indice della paura torna a preoccupare, risalendo fino a 40 e mantenendosi stabilmente sopra i 30 punti. Mentre l’azionario USA continua a crescere lentamente, il Vix si mantiene stabile: un fenomeno insolito che preoccupa gli investitori.

2. Oro vicino ai massimi

Come il Vix, un altro termometro da tenere in considerazione per prevedere una possibile bolla è l’oro. Il valore del metallo prezioso continua a mantenersi intorno ai massimi da 8 anni, vicino ai 1.800$ l’oncia.

Il fatto che il prezzo dell’oro continui a mantenersi alto preoccupa gli esperti, che abbinano alla domanda di lingotti una maggiore avversione al rischio da parte degli investitori, per proteggersi dal mercato azionario in un momento di crisi.

3. Mercato falsato dagli aiuti

Il mercato azionario ha recuperato alla grande dai minimi di marzo, restituendo ottimismo agli investitori e nuova voglia di investire. Gran parte del merito, però, lo si deve agli stimoli di banche centrali e governi, che hanno immesso sul mercato dosi di liquidità senza precedenti.

Secondo il Sole 24 Ore gli aiuti di Fed, BCE, Unione Europea e altri governi hanno superato gli 85mila miliardi di dollari, più del PIL mondiale. Quando queste risorse smetteranno di sostenere il mercato il quadro globale (se non sostenuto da una ripresa economica reale) potrebbe deteriorarsi.

4. I timori di una seconda ondata di Covid 19

Gli analisti seguono con apprensione la diffusione del coronavirus nel mondo e l’andamento dei contagi. Alcuni prevedono l’arrivo di una seconda violenta ondata in autunno, con possibile lockdown per la salute delle persone.

Questo scenario aprirebbe un altro baratro sui mercati mondiali facendo scoppiare di fatto la bolla speculativa di ottimismo creatasi in questi mesi. Per il momento rimane un’ipotesi, ma gli esperti seguono la situazione in Cina, America, Paesi in via di sviluppo e alcune aree dell’Europa con estrema attenzione.

Come difendersi da una tempesta finanziaria?

Una bolla speculativa che scoppia scatena conseguenze disastrose sul mercato. Come spesso accade, però, i più colpiti dai ribassi improvvisi rischiano di essere i piccoli investitori ignari della tempesta in arrivo.

Se hai intenzione di investire i tuoi risparmi ma temi una bolla speculativa all’orizzonte ecco alcuni consigli per non cadere in errori comuni e perdere soldi.

- Prudenza sui mercati: nonostante il rally delle borse la volatilità rimane molto alta. Buttarsi in qualche investimento solo per la paura di restare fuori (FOMO, Fear of missing out) rischia di essere azzardato;

- Diversificare gli investimenti: le bolle speculative si sconfiggono diversificando il proprio portafogli. Prevedere il timing dello scoppio di una bolla è molto difficile, perciò meglio non esporsi troppo in settori in crescita esponenziale bilanciando i propri investimenti;

- Investire consapevolmente: mai andare all in su un titolo azionario o un comparto per sentito dire o perché sta salendo di molto. Investire in borsa richiede delle basi in materia di finanza ed economia, non è un’attività da prendere alla leggera. Confronta la crescita del titolo con la realtà, valuta se il trend è solido o se è un fuoco di paglia, informati sui fondamentali dell’azienda.

Lo scoppio di una bolla speculativa genera sempre volatilità e picchi di ribasso sul mercato. Per questo i trader più esperti rispondono a queste fasi di mercato disinvestendo le loro posizioni rialziste e passando allo short selling (vendita allo scoperto), una strategia alternativa che ti permette di guadagnare quando la borsa è in rosso.

Bolla speculativa – Domande Frequenti

Non è possibile prevedere con certezza la formazione e lo scoppio di una bolla speculativa. Alcuni sostengono che il forte recupero del mercato azionario non rifletta la ripresa dell’economia reale, dando vira a una bolla che potrebbe scoppiare già nel 2020. Leggi di più.

Non è chiaro se il rally di Tesla in borsa nasconda una bolla speculativa o meno. La casa produttrice di auto elettriche è cresciuta moltissimo segnando risultati record, ma il prezzo delle azioni sembra essere andato ancora oltre (ora vale più di Toyota o General Motors). Scopri di più.

La bolla dei tulipani è stata la prima bolla speculativa della storia. Il prezzo dei bulbi è salito alle stelle spinto dalla domanda insaziabile dei facoltosi olandesi. Scopri cos’è successo.

I prezzi delle azioni americane tech anno avuto già una correzione ,appena inserito il nuovo presidente americano biden ,vi è stato 3 mesi di ribasso di azioni ritenute troppo alte ,personalmente cosa farà correggere non crollare gli indici mondiali ,potrebbe essere un evento imprevisto ,perché si sta prevedendo già tutto,es.inflazione alta ,indici in sovraprezzo ,crollo criptovalute ,ecc, con le nuove invenzioni dell’uomo tipo intelligenza artificiale,guida autonoma ecc gli indici tec continueranno ad acquistare valore .quindi solo un avvenimento imprevisto può fare correggere fortemente gli indici .