I Buoni Fruttiferi Postali rappresentano una delle modalità più semplici per risparmiare ed investire in tutta sicurezza e convenienza: offrono all’investitore la possibilità di riacquisire il capitale in qualsiasi momento, inoltre lo Stato italiano è garante diretto di questi buoni.

Dei BPF da 5.000.000 di lire (2.582 €) di 30 anni fa, oggi hanno un valore in euro di 27.730 €!

Ma come funzionano e come possiamo ottenerli?

Se hai bisogno di sapere come funzionano i buoni fruttiferi postali, come comprarli e non sai come ottenere il rimborso, in questa guida troverai tutte le risposte per poter gestire al meglio i tuoi buoni fruttiferi postali.

Come funzionano Buoni fruttiferi postali?

Uno dei quesiti più ricorrenti che i risparmiatori si pongono è come funzionano i Buoni Fruttiferi postali. In pratica, si tratta di uno strumento di investimento pensato per tutti i soggetti che vogliono beneficiare di una forma di risparmio sicuro e garantito.

Perché dico questo?

Perché tra i principali vantaggi di questo strumento di gestione del risparmio figurano la garanzia del rimborso dell’investimento insieme al rendimento al netto della tassazione.

Investire in Buoni fruttiferi Postali (Bfp) significa avere la garanzia di potere disporre sempre nel pagamento di interessi periodici e nella restituzione del capitale investito

Il funzionamento dei buoni fruttiferi postali è piuttosto semplice: ogni soggetto risparmiatore ha la possibilità di versare una somma di denaro, sulla quale maturano periodicamente degli interessi.

Come già anticipato, oltre alla sicurezza di disporre di interessi che maturano periodicamente, il soggetto sottoscrittore e risparmiatore ha la possibilità di richiedere la restituzione del capitale in ogni momento. In più, non deve sostenere spese di collocamento, gestione e rimborso, beneficiando inoltre di una tassazione agevolata al 12,50%, oltre ad essere esente da imposta di successione.

Un aspetto sulla quale non si può sorvolare è che i Bfp sono sempre rimborsati al loro valore nominale, avrai quindi la possibilità di poter disporre della piena restituzione del capitale versato, senza perdere nemmeno un euro.

Gli interessi maturano dopo un periodo di tempo che va dai 6 ai 12 mesi dal giorno di sottoscrizione e dipende dal tipo di buono fruttifero postale scelto dato che ogni soggetto risparmiatore può sottoscrivere tra: buoni ordinari, dedicati ai minori, 3 anni Plus, 3X2, 3X4, Buono 4 anni risparmio semplice.

I buoni fruttiferi postali sono collocati in esclusiva da Poste Italiane.

Buoni fruttiferi postali di poste italiane

Il messaggio promozionale mette in evidenza ai risparmiatori italiani alcune delle caratteristiche più interessanti: i buoni fruttiferi italiani vengono emessi da Cassa Depositi e Prestiti, le tasse sugli interessi maturati sono agevolate al 12,5% e il rimborso del capitale investito è sempre disponibile.

Buoni fruttiferi dematerializzati: caratteristiche

Prima di procedere con l’analisi delle tipologie di Btp è importante fare una premessa:

La maggior parte dei Buoni fruttiferi, possono essere sottoscritti sia in forma cartacea sia in forma dematerializzata, a seconda delle tue esigenze.

Parlando di Buoni fruttiferi dematerializzati quindi, ci si riferisce a una modalità di erogazione degli stessi Bfp utilizzabili dai clienti di Poste Italiane, — a cui è richiesto un conto corrente postale tra i vari a disposizione oppure un libretto di risparmio postale —.

Alla sottoscrizione del Bfp potrai scegliere tra la forma cartacea e la forma dematerializzata, l’intestazione del conto, però, deve obbligatoriamente coincidere con quella del buono fruttifero dematerializzato. Se sei un correntista Bancoposta puoi usufruire della possibilità di sottoscrivere dei Bfp dematerializzati senza doverti recare fisicamente agli uffici postali, ma procedendo semplicemente online mediante il sito ufficiale di Poste italiane.

Alla loro emissione, i Bfp dematerializzati hanno avuto subito un buon riscontro in quanto, laddove i Bfp cartacei sono indivisibili, possono essere rimborsabili anche per frazioni di capitale e quindi non rischiano di essere trasformati in depositi dormienti.

Ad ogni modo, in caso tu scelga la forma dematerializzata devi sapere che l’investimento minimo consentito è di 250 euro (e dei multipli di questa cifra), d’altra parte la forma cartacea richiede un investimento minore e inoltre può essere cointestato.

Un altro aspetto su cui si dovrebbe riflettere è il seguente: in caso tu scelga il Buono fruttifero in forma cartacea, dovrai prestare molta attenzione al momento di sottoscrivere questo Bfp, infatti — e lo vedremo più avanti in caso di Bfp per minori — lì riceverai il buono in forma di titolo cartaceo che dovrai ripresentare, anche dopo vario tempo, nel momento della scadenza o in caso di richiesta di estinzione anticipata.

Qual è il problema?

Che essendo “di carta” non devi perderlo se non vuoi vanificare il tuo investimento. Conservalo quindi in un luogo sicuro e senza rischi.

Quelli dematerializzati invece constano soltanto di una scrittura contabile che viene effettuata sul libretto di regolamento ovvero conto corrente Banco Posta o Libretto di Risparmio Postale. Nel caso si chieda il rimborso o l’estinzione anticipata dei buoni, l’accredito della somma maturata avviene automaticamente sul conto di regolamento.

Qua sotto la homepage del sito ufficiale di Poste italiane.

Buoni fruttiferi postali cointestati: chi può ritirarli

Clausola PFR

I Bfp possono essere cointestati, la normativa, infatti, contempla che vi sia più di un investitore a poter fare richiesta di rimborso. In questo caso specifico, il buono postale presenta la clausola PFR — pari facoltà di rimborso—.

In caso contrario, qualora i buoni fruttiferi postali cointestati fossero senza PFR, è obbligatoria la compresenza di tutti gli intestatari i quali devono presentarsi coi documenti identificativi in regola.

Ma cosa succede in caso di decesso di uno dei due cointestatari?

In questo malaugurato caso, si procederà con l’iter burocratico del caso che implica:

- presentazione del certificato del defunto

- apertura della pratica di successione

- convocazione eventuale degli eredi per subentrare nei diritti del defunto.

Ovviamente tali pratiche possono prendere tempo, fin a circa un mese.

È importante ricordare che gli eredi legittimati a accreditare l’investimento non avranno l’obbligo di aggiungere il Bfp nella pratica di successione, infatti per legge i buoni non concorrono a formare l’attivo ereditario.

Ok, abbiamo chiarito alcuni elementi importanti, ora continuiamo a scoprire le varie tipologie di Bfp.

Buoni fruttiferi postali: quanto rendono?

Ti sarà molto utile sapere che, per effettuare il calcolo degli interessi dei buoni fruttiferi postali, puoi disporre di un comodo tool messo a disposizione in questa pagina, dalla Cassa Depositi e Prestiti. Lì potrai conoscere il valore del tuo Bfp o simulare il rendimento del tuo investimento.

Ma come funziona?

Devi semplicemente selezionare la tipologia del tuo Bfp e la data di sottoscrizione per sapere esattamente quanto rendono i Buoni fruttiferi postali sottoscritti.

Per sapere quanto rendono i Buoni fruttiferi postali e valutare della convenienza di questi strumenti di gestione del risparmio, è bene conoscere le caratteristiche principali delle varie tipologie di buoni fruttiferi postali a disposizione di ogni potenziale investitore.

Scopriamole assieme:

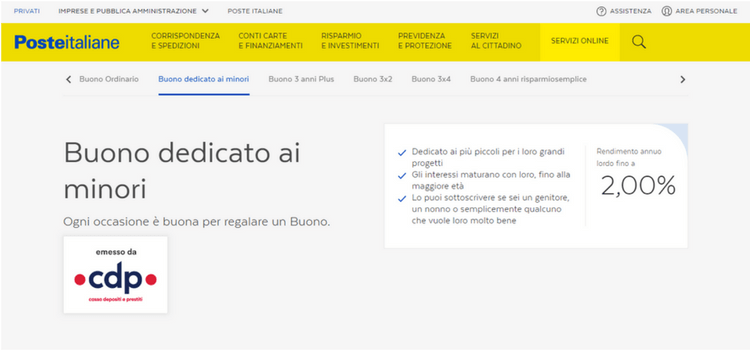

Buoni fruttiferi postali per minorenni

I Buoni fruttiferi postali per minorenni sono Buoni postali dedicati ai più piccoli e possono essere uno strumento utile per aiutarli a realizzare i loro grandi progetti, non appena raggiunta la maggiore età. Essi possono essere sottoscritti sia dai genitori che dai nonni o zii o da ogni altro parente che ha a cuore il futuro e la stabilità finanziaria dei loro bambini e sta pensando di fare un investimento sicuro.

Gli interessi maturano con loro fino alla maggiore età, non sono previste spese o commissioni per sottoscrizione, rimborso o gestione dei Buoni ed il rendimento annuo lordo varia in base alla durata dell’investimento.

In concreto, le principali caratteristiche di questi buoni fruttiferi dedicati ai minori sono le seguenti:

- maturazione degli interessi con rendimento fisso — sino al raggiungimento della maggiore età —

- tassazione agevolata del 12,50%

- sicurezza dell’investimento a garanzia dello Stato italiano.

Qua sotto la pagina web di poste italiane dedicata ai buoni fruttiferi postali per minorenni

Ecco di seguito quanto può rendere il Buono dedicato ai minori, in base alle condizioni in vigore dal 22 gennaio 2018:

| Durata dell’investimento | Rendimento effettivo annuo lordo alla fine di ciascun periodo di possesso |

| 1 anno e 6 mesi | 0,50% |

| 2 anni | 0,50% |

| 3 anni | 0,60% |

| 4 anni | 0,60% |

| 5 anni | 0,80% |

| 6 anni | 1,10% |

| 7 anni | 1,20% |

| 8 anni | 1,25% |

| 9 anni | 1,35% |

| 10 anni | 1,45% |

| 11 anni | 1,50% |

| 12 anni | 1,60% |

| 13 anni | 1,65% |

| 14 anni | 1,70% |

| 15 anni | 1,80% |

| 16 anni | 1,90% |

| 17 anni | 2,00% |

| 18 anni | 2,00% |

Per ciò che concerne il Bfp dedicato ai minori è importante sapere che può essere sottoscritto solo in forma cartacea, a meno che non si scelga di procedere con l’emissione in forma dematerializzata sotto forma di accumulo.

Buoni Ordinari

Per quel che concerne i Buoni Ordinari, devi sapere che dal 1925 rappresentano il principale investimento scelto da milioni di italiani: adatti per ogni soggetto risparmiatore, hanno una durata massima di 20 anni e sono dedicati a chi vuole investire nel lungo termine i propri risparmi.

Come per gli altri casi, non si ha alcuna spesa di sottoscrizione, gestione o di rimborso, la tassazione è agevolata e si ha la possibilità di beneficiare di un tasso fisso e crescente nel tempo, a seconda del periodo di possesso.

Ecco in tabella i vari tassi annui nominali lordi (TANL) e i rendimenti effettivi annui lordi alla fine di ciascun periodo di possesso del Buono Ordinario (condizioni economiche e contrattuali in vigore dal 22 gennaio 2018):

| Periodo di possesso | Tasso annuo nominale lordo (TANL) | Rendimento effettivo annuo lordo alla fine di ciascun periodo di possesso |

| alla fine del 1°anno | 0,05% | 0,05% |

| nel 2°anno | 0,05% | 0,00% |

| nel 5°anno | 0,05% | 0,05% |

| nel 10°anno | 1,00% | 0,52% |

| nel 15°anno | 1,50% | 0,85% |

| nel 20°anno | 3,50% | 1,50% |

Buoni fruttiferi postali 3 anni plus

I Buoni fruttiferi postali 3 anni plus, sono la soluzione maggiormente raccomandabile per tutti i soggetti risparmiatori che vogliono investire i propri risparmi in tutta sicurezza nel medio periodo, beneficiando di un rendimento interessante. In concreto, il Buono ha un vincolo della durata di 3 anni e consente, alla scadenza, la possibilità di ritirare l’importo versato addizionato dagli interessi maturati al fine di poterli così utilizzare a proprio piacimento.

Nello specifico, al termine dei 36 mesi il rendimento che ti verrà riconosciuto corrisponde allo 0,40% annuo (condizioni economiche in vigore dal 22 gennaio 2018) al lordo delle ritenute fiscali.

In aggiunta, come già detto in precedenza, gli oneri fiscali applicati ai BFP 3 anni Plus godono di una tassazione agevolata:

- 12,50% sugli interessi riconosciuti

- 0,20% di imposta di bollo sulla somma investita

In caso tu abbia bisogno di ritirare le somme sottoscritte anche prima dei 3 anni, lo potrai fare, ma senza interessi. Quindi valuta bene come gestire la tua somma investita.

Buono fruttifero postale 3X2

A questo punto, ci soffermeremo su quelle tipologie di buoni che consentono di maturare interessi sul proprio investimento per un maggiore periodo di tempo.

Per ciò che concerne il buono fruttifero postale 3X2, parliamo della possibilità di investire una somma versata fino ad un periodo massimo di 6 anni. Nello specifico, la forma 3X2 rimanda alla possibilità di procedere all’estinzione anticipata dell’investimento, difatti il Buono permette di investire nel medio periodo garantendo rendimenti certi i quali maturano già al completamento dei primi 36 mesi, ovvero già alla fine del primo triennio.

Il Rendimento effettivo annuo lordo varia a seconda del periodo di possesso, come si evince dalle condizioni economiche riportate in tabella (in vigore dal 22 gennaio 2018):

| Periodo di possesso | Rendimento effettivo annuo lordo |

| alla fine del 3° anno | 0,30% |

| alla fine del 6° anno | 1,00% |

In caso di necessità, il soggetto sottoscrittore può richiedere il rimborso anticipato ed avere il diritto alla restituzione del capitale investito. Si può avere la possibilità di rimborsarlo anche decorsi 36 mesi con il riconoscimento degli interessi maturati al compimento del terzo anno.

Buono 3 X 4

Per i risparmiatori che vogliono investire nel lungo periodo, il Buono 3X4 rappresenta il prodotto ideale che consente di contare su rendimenti fissi crescenti.

| Periodo di possesso | Rendimento effettivo annuo lordo |

| alla fine del 3° anno | 0,30% |

| alla fine del 6° anno | 0,75% |

| alla fine del 9° anno | 1,25% |

| alla fine del 12° anno | 1,50% |

In questo caso, il sottoscrittore ha la possibilità di beneficiare della flessibilità di rimborsarlo anche dopo 3, 6 e 9 anni con il riconoscimento degli interessi maturati.

In sostanza, questo buono è adatto per chi ha la possibilità di investire nel medio lungo periodo, fino ad una durata di 12 anni. Anche in questo caso hai la possibilità di godere di ampie garanzie di una tassazione agevolata del 12,50% sul tuo investimento senza dover sostenere alcuna spesa per sottoscrizione, rimborso o gestione dei tuoi Buoni fruttiferi postali.

Buono 4 anni Risparmiosemplice

Si tratta di un prodotto sottoscrivibile dai maggiorenni che riconosce a scadenza un rendimento premiale al raggiungimento di minimo 24 sottoscrizioni periodiche nel Piano di risparmio.

Il sottoscrittore deve essere titolare di un conto corrente postale o di un Libretto di risparmio postale aventi la medesima intestazione dei Buoni, oltre ad aderire al Piano di Risparmio Risparmiosemplice.

| Periodo di possesso | Tasso effettivo di rendimento annuo lordo alla fine di ciascun anno – Standard | Tasso effettivo di rendimento annuo lordo alla fine di ciascun anno – Premiale |

| 1 anno | 0,00% | 0,00% |

| 2 anni | 0,00% | 0,00% |

| 3 anni | 0,00% | 0,00% |

| 4 anni | 0,40% | 0,60% |

In questo caso però, è opportuno fare delle precisazioni: il Buono 4 anni Risparmiosemplice è attivabile solamente nel piano di risparmio “risparmiosemplice”, e si tratta di buoni sottoscrivibili solo da persone maggiorenni e attivabili per una durata massima di quattro anni. Differentemente dagli altri buoni che offrono la possibilità di scegliere tra la versione cartacea o dematerializzata, questi Bfp sono disponibili solo in forma dematerializzata.

Rimborso dei Buoni fruttiferi Postali

Con il termine “Rimborso” si fa riferimento alla conversione da Bfp a contante. Per monetizzare il prodotto postale occorre recarsi presso uno degli sportelli degli uffici di Poste Italiane con il buono intestato a proprio nome e un documento di identità.

Come scambiare i buoni fruttiferi postali

Nel caso in cui ci si rechi presso lo stesso ufficio postale che ha emesso il Bfp, il rimborso è immediato. Se, al contrario, si tratta di un ufficio postale diverso, allora possono essere necessari fino a 5 giorni di attesa per incassare il valore del suo investimento.

Attraverso il rimborso, ogni investitore può decidere se ritirare il suo valore direttamente in contanti oppure versare la somma su un conto corrente postale. Nel caso di rimborso sul proprio conto corrente bancario, occorre compilare un assegno circolare auto-intestato.

I BFP sono sicuri?

Anche per il 2018 lo scenario macroeconomico è soggetto a forti turbolenze ed incertezze che rendono gli investimenti sui titoli azionari molto rischiosi, stessa cosa per quanto riguarda gli investimenti in criptovalute. L’unico investimento garantito dallo stato e che nel tempo può dare una rendita modesta (ma sicura!) sono i buoni fruttiferi postali.

Certo non aspettatevi gli esagerati rendimenti di chi ha investito in buoni fruttiferi 30 anni fa! Pensate che con 5.000.000 di Lire oggi sarebbe stato possibile prelevare quasi 30.000 €! Ma i tempi sono cambiati e i buoni non rendono più come una volta anche se rimangono ancora un buon modo per far fruttare i propri risparmi.

Per i risparmiatori che non sono avversi al rischio, i Buoni Fruttiferi postali rappresentano una buona opportunità di investimento-risparmio.

I PRO dei BFP

Sono sicuri, garantiti dallo Stato italiano e sono soggetti ad una tassazione favorevole del 12,5% (contro il 26% sulle rendite finanziarie).

Bene, ora che sai molto di più sui Bfp hai tutto ciò che ti serve per valutare quale sia l’opzione più utile, con la certezza di fare un investimento sicuro, senza incorrere in alcun tipo di rischio.

Sto considerando i Buoni fruttiferi postali per minorenni. Ho un nipote e in questo caso può essere un bel regalo in attesa della maggior età. Personalmente, anche considerando gli interessi, non li utilizzerei mai per una finalità personale.

Mio padre vive in Australia ha un buono postale fruttifero datato 1993 . (A Termine) Qual è il suo valore attuale?

ho un vecchio BPF ordinario in lire, dopo i primi vent’anni ad interesse composto, l’interrsse semplice viene calcolato sul valore nominale o sul valore accumulato in vent’anni ?

Dopo aver letto tutte queste righe, alla fine non ho trovato ciò che volevo sapere. Se si mettono tipo 1000 euro di bfp e non si toccano per 18 anni, quanto diventano questo 1000 euro?

Non ho capito se io investo 1000€ per12 anni (3×4)alla scadenza quanto avrò guadagnato???

Non ho capito se io investo 1000€ per12 anni (3×4)alla scadenza quanto avrò guadagnato???

ciao sono francesco, volevo sapere se i bfp una volta scaduti non vengono riscossi si rinnovano automaticamente